今月のスケジュール」は、税務に関するスケジュールとそれらに関連するトピックスを掲載しています。

貴社の税務業務に活かしていただければ幸いです。

「今月のスケジュール」は、毎月中旬頃に翌々月の新着情報を掲載します。

モッタイナイ!

◆◆◆◆会計事務所の仕事は『決算』と『申告業務』だけ・・ とお思いではありませんか?

◆◆◆◆私たちは、中小企業にかかる『経営全般のサポート』を仕事としています。

◆◆◆◆当事務所はそのような方針で、皆さまの「会計業務」を通じてご支援しています!

令和7年8月の税務 | ||

| 項目 | 期限 | |

| 7月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 08月12日 |

| 6月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 09月01日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 09月01日 |

| 12月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 09月01日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 09月01日 |

| 消費税の年税額が400万円超の3月、9月、12月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 09月01日 |

| 消費税の年税額が4,800万円超の5月、6月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(4月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 09月01日 |

| 個人事業者の当年分の消費税・地方消費税の中間申告 | 申告期限 | 09月01日 |

| 個人事業税の納付(第1期分) | ||

| 個人の道府県民税及び市町村民税の納付(第2期分) | ||

今月のトピックス

★社会保険関係の申告とその提出期限

6月・7月は、社会保険関係の申告時期です。 期日内に申告しましょう。

『労働保険申告書』 提出期間6月2日(月)~7月10日(木)

『算定基礎届』 提出期間7月1日(火)~7月10日(木)

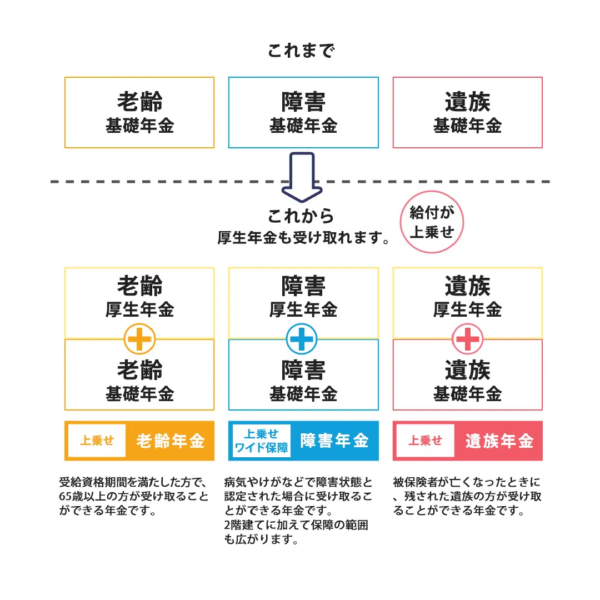

★6月13日『年金制度改正法』が成立!

少子高齢化社会対策は非常に重要な今日的課題ですが、それは同時に法定福利費などに大きな影響を

令和7年5月16日「社会経済の変化を踏まえた年金制度の機能強化のための国民年金法等の一部を

この法律は、社会経済の変化を踏まえ、年金制度の機能強化を図る観点から、働き方や男女の差等に

1 社会保険加入対象が拡大される

①短時間労働者の加入要件が見直され、所謂「年収106万円の壁」や働く企業の規模にかかわらず

②個人事業所の適用対象が拡大され、「常時5人以上の者を使用する個人事業所」は原則すべて加入

③企業規模要件の見直しなどによって新たに社会保険の負担が追加になる事業主に対しては、社会

2 在職老齢年金制度の見直し

①年金を受給しながら働く高齢者の賃金と老齢厚生年金合計が基準を超えた場合、老齢厚生年金が

3 遺族年金制度の見直し

①遺族厚生年金の男女差が、男性は2028年4月から、女性は2028年4月から20年かけて

②父親又は母親と生計を同じくしていても、2028年4月から子供が遺族基礎年金を受け取れる

4 厚生年金等の標準報酬月額の上限の段階的引上げ

①厚生年金等の保険料や年金額の計算に使う賃金の上限を現行の『月65万円』が、

5 私的年金の見直し

①iDeCoに加入できる年齢の上限を引上げ、企業型DCの拠出限度額の拡充や企業年金運用の

詳しくは、厚生労働省又は年金事務所等にお問い合わせください。

★『改正労働安全衛生規則』が

6月1日から施行されています!

気候温暖化対策は、いまや社会的な要請となっています。特に「熱中症対策」は社会的な課題です。

2025年6月1日から『労働安全衛生規則改正』がすでに施行されていることをご存知でしょうか。

事業者が実施すべき措置の内容は、今後公表される通達で示される予定ですが、

1 事業者に「熱中症対策」が義務化される背景

近年では熱中症による死亡災害が年間30人を超え、労働災害による死亡者数全体の約4%を占めて

熱中症による死亡の主な原因としては、初期症状の放置や対応の遅れなどが挙げられています。

2 労働安全衛生規則改正による熱中症対策義務化の内容

今回の労働安全衛生規則改正で「事業者の熱中症対策」について、以下の2点が明記されています。

①熱中症患者の報告体制の整備・周知

② 熱中症の悪化防止措置の準備・周知

1.当該作業からの離脱

また、事業者が定めた熱中症の悪化防止措置の内容および実施手順は、作業従事者に対して周知

③「熱中症」とは 「熱中症」とは、体温を平熱に保つために汗をかき、体内の水分や塩分の減少や血液の流れが滞る 今後、発せられる通達でも、上記の内容を踏まえた熱中症の定義が示される予定となっています。

④「熱中症を生ずるおそれのある作業」とは

また、上記に該当しない作業でも、作業強度や着衣の状況によりWBGT基準値を超える場合は

⑤『WBGT基準値』とは

WBGT値(「暑さ指数」とも呼ばれる)が、『WBGT基準値』以下であれば、熱中症を発症する

⑥事業者が講ずべき熱中症対策の具体例

1.暑さ指数(WBGT)の把握・評価

⑦熱中症対策を怠った事業者が受けるペナルティ 改正規則で定められた熱中症対策を怠った事業者は、都道府県労働局長又は労働基準監督署長から、

・作業の全部または一部の停止

また、熱中症対策の実施義務に違反した者は 「6カ月以下の拘禁刑または50万円以下の罰金」に処される(法119条1)ほか、 法人に対しても「50万円以下の罰金」が科されます(法122条)。

ポイントを押さえた 効果的な『熱中症対策』をしっかりと行いましょう!

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和7年7月の税務 | ||

| 項目 | 期限 | |

| 6月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 7月10日 |

| 所得税の予定納税額の減額申請 | 申請期限 | 7月15日 |

| 5月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 7月31日 |

| 所得税の予定納税額の納付(第1期分) | 納付期限 | 7月31日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 7月31日 |

| 11月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 7月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 7月31日 |

| 消費税の年税額が400万円超の2月、8月、11月決算法人の3ヶ月ごと の中間申告[消費税・地方消費税] | 申告期限 | 7月31日 |

| 消費税の年税額が4,800万円超の4月、5月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(3月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 7月31日 |

| 固定資産税(都市計画税)の第2期分の納付 | ||

今月のトピックス

★3月決算法人の確定申告と納付期限

3月決算法人の申告と納付期限は6月2日(月)です!

★社会保険関係の申告・提出期限

6月そして7月は社会保険関係の申告・提出時期です。 期日内に申告並びに提出しましょう。

『労働保険申告書』 提出期間6月2日(月)~7月10日(木)

『算定基礎届』 提出期間7月1日(火)~7月10日(木)

★令和7年度税制改正で

『103万円の壁』はどう変わる!?

今回は令和7年度税制改正で改正された所得税のうち、大きく変わった『103万の壁』について

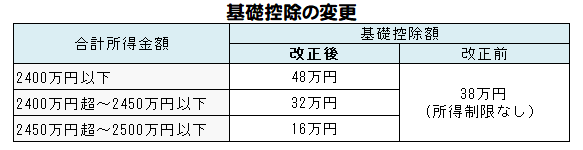

1 基礎控除額が最大95万円に!

令和7年度の税制改正で、基礎控除額の見直しが行われました。

1.合計所得金額132万円以下: 基礎控除額95万円(改正前48万円)

2.132万円超336万円以下: 〃 88万円(改正前48万円)

3.336万円超489万円以下: 〃 68万円(改正前48万円)

4.489万円超655万円以下: 〃 63万円(改正前48万円)

5.655万円超2350万円以下:〃 58万円(改正前48万円)

6.2350万円超 :改正ナシ

これらを図表にまとめると、下記のとおりとなります。

(国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」より

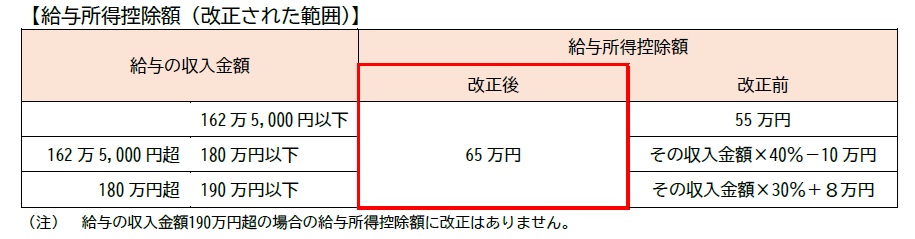

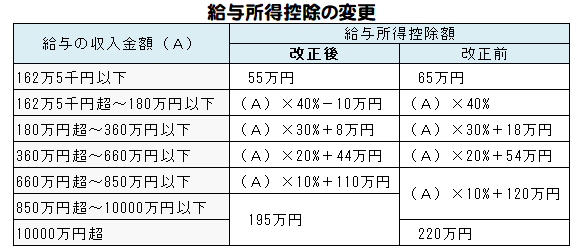

2 給与所得控除の見直し 給与所得控除については55万円の最低保証額が65万円に引き上げられました。

(国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」より

これらによって所得税が課税されない、いわゆる『年収の壁』は 103万円から160万円(基礎控除額95万円+給与控除額65万円)へ 大きく増額されたことになります。

3 『特定親族特別控除』の創設 大学生などを扶養する世帯の税負担を軽減するために、「特定扶養控除」の年収要件が見直され、

改正前は19歳以上23歳未満の子の年収が103万円を超えると、親が63万円の扶養控除を

また、150万円を超えた場合でも控除額が段階的に減額される仕組みとなっています。

(国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」より

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ 会計・税務・経営に関するご相談は、ご遠慮なく、私たちにお問い合わせください。 | ||

令和7年6月の税務 | ||

| 項目 | 期限 | |

| 5月分源泉所得税・住民税の特別徴収税額・納付の特例を受けている者の住民税の特別 徴収額(前年12月~当年5月分)の納付 | 納付期限 | 6月10日 |

| 所得税の予定納税額の通知 | 通知期限 | 6月16日 |

| 4月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 6月30日 |

| 1月、4月、7月、10月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 6月30日 |

| 10月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 6月30日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 6月30日 |

| 消費税の年税額が400万円超の1月、7月、10月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 6月30日 |

| 消費税の年税額が4,800万円超の3月、4月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(2月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 6月30日 |

| 個人の道府県民税及び市町村民税の納付(第1期分) | ||

今月のトピックス

桜の開花も終わり、もう間もなく5月を迎え、3月決算法人の申告期限月となります。

今年の3月決算法人の申告と納付期限は6月2日(月)です!

★決算書を『経営』に活かしましょう!

毎年、多くの企業が申告書と決算書を作成する5月ですが、

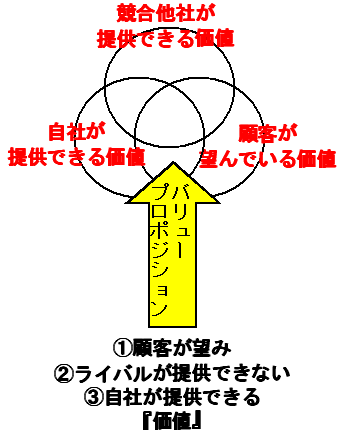

米国トランプ大統領のディール政策によって世界経済が大きく振り回されていますが、このように そこで今回は、貸借対照表や損益計算書の読み方をご紹介します!

1 貸借対照表、損益計算書とは 経営において、売上を増やすことは大事なことです。

貸借対照表と損益計算書といえば「投資家が投資企業を経営状況を知るための資料」とか、「上場

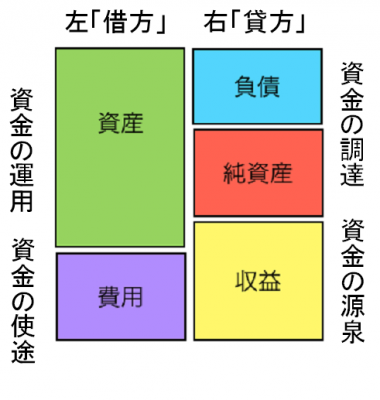

2 貸借対照表と損益計算書が示していること

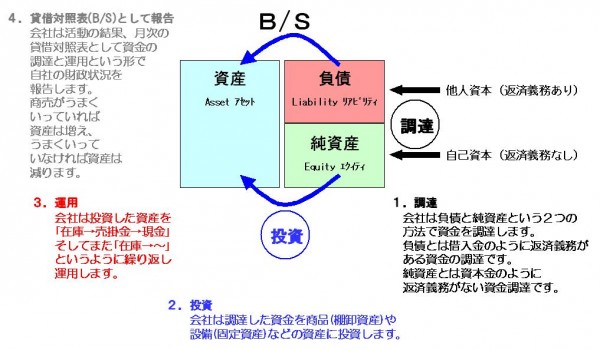

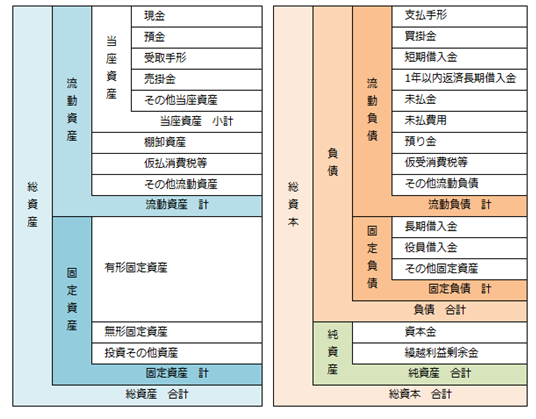

(1)貸借対照表 貸借対照表は、決算日や月末時点での「自社の財政状態」を示しています。

集めたおカネをどのように運用すべきか?

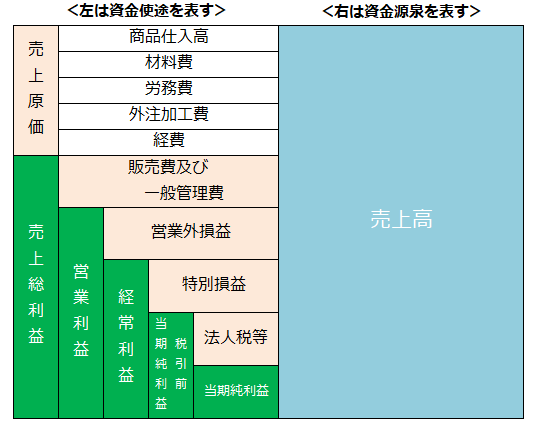

(2)損益計算書 損益計算書は、商売の状況を示しています。つまり、「経営成績」です。

3 貸借対照表の内容

(1)貸借対照表の内容 貸借対照表は、『資産』・『負債』・『純資産』の3つに分けて表示しています。 1.資産の内容

2.負債の内容

このことは貸借対照表を読むうえで大変大事なことなので

①流動負債は1年以内に返済が必要な負債ですが、具体的には以下のような科目があります。

3.純資産の内容 純資産は、自己資本とも言われるもので、具体的には次のような科目があります。

①繰越利益剰余金は家庭でいえば貯金と同じような性格であり、「内部留保」ともいいます。

4.参考:なぜ、貸借対照表をバランスシートというのか? 貸借対照表のことを、よく「バランスシート」といいますが、 (2)貸借対照表を見るポイント ここで、貸借対照表を見るポイントを簡単に説明します。

①事業資金(負債と純資産)は、どの程度、自己資本(純資産)で賄えているのか!?

4 損益計算書の内容

損益計算書は、商売の状況である経営成績を示しており、『収益』と『費用』、そして『利益』の

(1)5段階の利益と意味 損益計算書の基本的な構造は、収益から費用を引いて、5段階の利益で示されています。 この中で最も重要なのは『売上総利益』と『営業利益』です。 5段階の利益にはそれぞれに意味がありますので、そのことを押さえて検証することが大事です。

1.売上総利益

2.営業利益 ※最近は人件費を増額することが重要になっていますので、販管費の中の人件費項目が大変重要な項目 営業利益は企業本業の活動結果を示すものですから、非常に重要な意味を持つと同時に、本来黒字化

3.経常利益 経常利益はトータル的な通常企業活動における最終の「自社の儲け」を示すものです。

4.税引前当期純利益

5.当期純利益 当期純利益は1事業年度において「黒字」か「赤字」かを示す重要な指標であり、

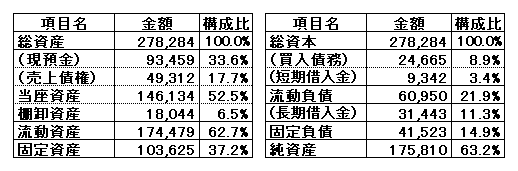

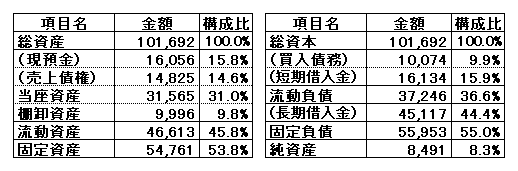

5 貸借対照表のチェックポイント このように経営にとって大変重要な資料である貸借対照表と損益計算書には、それぞれ独自の

(1)貸借対照表「9つのチェックポイント」

1.自己資本比率

2.流動比率

3.当座比率

4.現預金比率

5.固定比率

6.固定長期適合率

7.手元流動性比率

8.売上債権回転日数

9.借入金平均月商倍率

これらのほかにもチェックポイントはあるかと思いますが、

6 損益計算書のチェックポイント

1.売上高総利益率

2.売上高営業利益率

3.売上高経常利益率

4.労働分配率

これらの指標を利用することで自社の収益性の傾向や効率性などを評価し

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和7年5月の税務 | ||

| 項目 | 期限 | |

| 4月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 5月12日 |

| 特別農業所得者の承認申請 | 申請期限 | 5月15日 |

| 3月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 6月2日 |

| 個人の道府県民税及び市町村民税の特別徴収税額の通知 | 通知期限 | 6月2日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る 確定申告[消費税・地方消費税] | 申告期限 | 6月2日 |

| 9月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税](半期分) | 申告期限 | 6月2日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 6月2日 |

| 消費税の年税額が400万円超の6月、9月、12月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 6月2日 |

| 消費税の年税額が4,800万円超の2月、3月決算法人を除く法人の1ヶ月ごとの 中間申告(1月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 6月2日 |

| 確定申告税額の延納届出による延納税額の納付 | 納付期限 | 6月2日 |

| 自動車税の納付 | ||

| 鉱区税の納付 | ||

今月のトピックス

★3月決算法人の確定申告と納付期限

さて、3月も終わろうとしていますが、3月は多くの法人企業で決算期を迎える時期でもあります。

3月決算法人の申告と納付期限は6月2日(月)です!

★4月1日からの制度改正

4月は毎年多くの制度改正があります。

1.建築基準法・建築物省エネ法の改正

省エネ基準適合が義務付けられることとなります。

想定される影響 新築住宅・建築物は省エネ基準に適合させる必要があり、建築確認手続きの中で省エネ基準への

2.育児介護休業法の改正

育児と仕事の両立を支援するための制度が強化されることとなります。

主な変更点 ①残業免除の対象となる労働者の範囲が拡大されます。

想定される影響 企業には従業員の多様な働き方に対応するために制度見直しや柔軟な働き方の導入が求められます。

3.育児休業給付金の延長手続きの厳格化

保育所などへ入所できないことを理由に育児休業給付金の延長手続きをする場合、申込書の写し

想定される影響 これによって育児休業給付金の申請が厳しく審査されることになりますので、育児休業給付金を

4.雇用保険法の改正

主な変更点 ①育児休業給付に係る保険料率が0.4%から0.5%に引き上げられます。

想定される影響 企業は雇用保険料の負担増加や従業員の退職・再就職に関する対応の変更が必要となります。

5.福祉・介護職員等処遇改善加算への完全移行

福祉・介護職員の処遇改善のための3つの加算が、4段階の福祉・介護職員等処遇改善加算に

想定される影響 福祉・介護事業者は新たな加算制度に対応する必要があります。

6.労働安全衛生規則の改正

一人親方など事業を請負う業者や同じ場所で作業を行う労働者以外の人に対しても

想定される影響 企業は作業現場の安全管理を徹底し、必要な措置を講じる必要があります。

7.貨物軽運送の「安全管理者」選任義務化

貨物軽自動車運送事業における安全対策を強化するために、安全管理者の選任・届出が義務付け

想定される影響 貨物軽自動車運送事業者は安全管理者を選任し、安全管理体制を構築する必要があります。

8.職業紹介事業者の紹介手数料率の実績公開義務化

転職エージェントや人材紹介会社など職業紹介事業者は、紹介手数料率の実績公開と違約金規約の

想定される影響 職業紹介事業者は紹介手数料の実績を公開する必要があります。

9.障害者雇用の除外率の引き下げ

障害者雇用促進法に基づき、障害者の雇用義務を軽減する除外率が一律10ポイント引き下げ

想定される影響 企業はより多くの障害者を雇用する必要性が高まります。

10.公益法人制度の改正

この改正によって公益法人は資金活用の自由度が増し、柔軟に事業展開しやすくなりますが、一方、

想定される影響 公益法人は資金活用やガバナンス体制を見直す必要が生じる可能性があります。

11.一般事業主行動計画の策定・変更の仕組みの改正

次世代育成支援対策推進法に基づき企業には従業員の仕事と育児の両立を図るための行動計画である

想定される影響 企業は育児休業の取得状況や労働時間に関する状況を把握して数値目標を設定することが義務付け

その他にも改正される制度はあると思われますが 自社に関係がある法改正は要チェックです!

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和7年4月の税務 | ||

| 項目 | 期限 | |

| 3月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 4月10日 |

| 給与支払報告書に係る給与所得者異動届出(市町村長へ) | 届出期限 | 4月15日 |

| 2月決算法人の確定申告 [法人税・消費税・地方消費税・法人事業税・(法人事業所税)・法人住民税] | 申告期限 | 4月30日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 4月30日 |

| 8月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 4月30日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 4月30日 |

| 消費税の年税額が400万円超の5月、8月、11月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 4月30日 |

| 消費税の年税額が4,800万円超の1月、2月決算法人を除く法人の1ヶ月ごとの 中間申告(12月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 4月30日 |

| 公共法人等の道府県民税及び市町村民税均等割の申告 | 申告期限 | 4月30日 |

固定資産課税台帳の縦覧期間 | ||

| 固定資産課税台帳への登録価格の審査の申出の期間 ※市町村が固定資産の価格を登録したことを公示した日から納税通知書の交付を 受けた日後60日までの期間等) | ||

| 軽自動車税の納付 | ||

| 固定資産税(都市計画税)の第1期分の納付 | ||

今月のトピックス

★所得税確定申告は余裕をもって提出しましょう!

令和6年分の所得税確定申告書の受付は2月17日から開始されています。

1.提出期間

令和6年2月17日(火)~3月17日(月)

2.事業者以外で確定申告書が必要な方

(1)給与所得者で必要な方 ①給与の年間収入金額が「2000万円」を超える方

(2)退職所得がある方 退職所得は一般的に退職金支払の際に支払者が所得税及び復興特別所得税を源泉するだけで

(3)公的年金等がある方 公的年金がある方も次の方以外は確定申告が必要です。

(4)その他、確定申告が必要な方 譲渡所得や山林所得などの各種所得金額の合計額から所得控除を差し引き、その課税される

3.2024年(令和6年)分確定申告の主な変更点

今年の確定申告には何と言っても「定額減税」の対応があります。

(1)定額減税欄が追加されました 給与・賞与で納付した源泉徴収税額は定額減税後の源泉徴収税額を記載し、別段で定額減税額を 年末調整のみで完結する会社員の場合には問題ありませんが、確定申告書に正しく記載しないと、

(2)所得金額調整控除の記入方法の変更されました

(3)子育て世代等の住宅ローン減税拡充に伴う項目が追加されました 対象となるのは令和6年12月末時点で、次のいずれかに該当する人です。 ①年齢が40歳未満、かつ、配偶者を有する人

(4)申告書等への受付印押捺が廃止されました 当面は希望者にのみ日付や税務署名(業務センター名)が記載されたリーフレットが渡されます。

(5)スマホとマイナポータルが連携されました

4.確定申告しないと税額控除が受けられないもの

(1)住宅借入金等特別控除

(2)ふるさと納税の控除

ご不明な場合は所轄税務署又は当事務所までお問い合わせください。

★2025年度の『主な制度改正』

さて、本年2025年も多くの分野において、多くの制度改正が予定されています。 月別にまとめてみますと、概ね、次のとおりになります。 自社の事業と関係のある制度改正には特に注意しましょう。

1.1月施行の法改正 ①労働安全衛生関係の手続きの電子申請義務化

②税務署での収受日付印の廃止

③入社祝い金(就職お祝い金)の規制強化

④介護事業者の経営情報の報告義務化

2.3月施行の法改正 ①高年齢者雇用安定法の経過措置終了

②金融商品取引法の改正による四半期報告書の廃止

3.4月施行の法改正 ①建築基準法・建築物省エネ法の改正

②育児介護休業法の改正(2025年4月施行分)

③育児休業給付金の延長手続きが厳格化

④雇用保険法の改正(2025年4月施行分)

⑤福祉・介護職員等処遇改善加算への完全移行

⑥労働安全衛生規則の改正

⑦貨物軽運送の「安全管理者」選任義務化

⑧職業紹介事業者の紹介手数料率の実績公開義務化

⑨障害者雇用の除外率の引き下げ

⑩公益法人制度の改正

⑪一般事業主行動計画の策定・変更の仕組みの変更

4.5月施行の法改正 ①流通業務総合効率化法・貨物自動車運送事業法の改正

②戸籍に氏名のふりがなを追加

5.7月施行の法改正 ①高速道路の深夜割引の見直し

6.8月施行の法改正 ①衣類の取り扱い表示のJIS改正の経過措置終了

7.10月施行の法改正 ①育児介護休業法の改正(2025年10月施行分)

②雇用保険法の改正(2025年10月施行分)

③改正住宅セーフティネット法の施行

④マイクロソフトによるWindows10のサポート終了

8.12月施行の法改正 ①従来の健康保険証の有効期限切れ

②建設業法・公共工事適正化促進法の改正

これらのほかに、ご承知のとおり、現在国会で審議中の所得税に関して、税額控除等が改正されると

| ||

令和7年3月の税務 | ||

| 項目 | 期限 | |

| 2月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 3月10日 |

| 所得税確定損失申告書の提出 | 提出期限 | 3月17日 |

| 個人の青色申告の承認申請 | 申請期限 | 3月17日 |

| 前年分所得税の確定申告(期間2月16日から3月15日まで) | 申告期限 | 3月17日 |

| 前年分所得税の総収入金額報告書の提出 | 提出期限 | 3月17日 |

| 確定申告税額の延納の届出書の提出(期限:5月31日) | 提出期限 | 3月17日 |

| 前年分贈与税の申告(期間:2月1日から3月15日まで) | 申告期限 | 3月17日 |

| 個人の道府県民税・市町村民税・事業税及び事業所税の申告 | 申告期限 | 3月17日 |

| 国外財産調書の提出 | 提出期限 | 3月17日 |

| 1月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 3月31日 |

| 個人事業者の前年分の消費税・地方消費税の確定申告 | 申告期限 | 3月31日 |

| 1月、4月、7月、10月決算法人及び個人事業者(前年12月分)の3ヶ月ごとの期間短縮に 係る確定申告[消費税・地方消費税] | 申告期限 | 3月31日 |

| 7月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 3月31日 |

| 法人・個人事業者(前年12月分及び当年1月分)の1ヶ月ごとの期間短縮に係る 確定申告[消費税・地方消費税] | 申告期限 | 3月31日 |

| 消費税の年税額が400万円超の4月、7月、10月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 3月31日 |

| 消費税の年税額が4,800万円超の12月、1月決算法人を除く法人の1ヶ月ごとの 中間申告(11月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 3月31日 |

今月のトピックス

新年あけましておめでとうございます

本年もどうぞよろしくお願いいたします

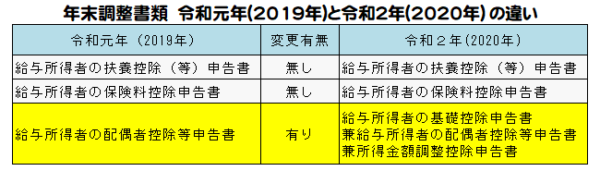

★『年末調整法定調書』の提出期限は1月31日!

年末調整の法定調書提出は1月31日までです。

《従業員の皆さんに提出していただく書類》 1.給与所得者の扶養控除等(異動)申告書 2.保険料控除申告書兼配偶者特別控除申告書 3.住宅借入金等特別控除申告書 4.生命保険料控除証明書 ※各保険会社から昨年10月中頃から郵送されて来ています。 5.地震保険料控除証明書 ※各保険会社から昨年10月中頃から郵送されて来ています。 6.ご自分で納付された国民年金保険料、国民年金基金の掛金控除証明書や領収証 7.小規模企業共済等掛金払込証明書 8.住宅借入金等特別控除証明書 9.償還金額の証明書または借入金額の年末残高証明書 10.本年中途採用の人は前職分の源泉徴収票

源泉徴収票の交付と給与支払報告書の提出は1月31日です!

★3月の決算月に行わなければならいこと

1.実地棚卸 売上高の原価を正確に計算するために行わなければならないことが「実地棚卸」です。

実地棚卸は適正仕入れを検討する機会にもなり 経費削減にもつながる作業です!

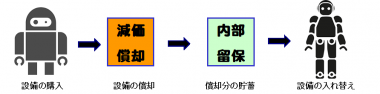

2.減価償却の処理 減価償却は使用期間が長い固定資産を、使う年数に分けて費用計上するために行うものです。

減価償却は資産を費用化する処理であり また社外流出しませんのでその分だけ内部留保になります!

3.経過勘定の処理 「経過勘定」には、前払費用・未払費用・貸倒引当金などのほか、開業費や仮払金・仮受金など

経過勘定の計上漏れに注意!

4.精算表と勘定科目内訳書の作成 精算表とは、本来、決算整理仕訳の数字を決算整理前の残高試算表に反映させたものです。

精算表で決算整理仕訳をチェックしましょう!

このような決算作業が終われば、今期の結果を吟味する習慣をつけることが大切です。

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和7年2月の税務 | ||

| 項目 | 期限 | |

| 1月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 2月10日 |

| 前年12月決算法人(決算期の定めのないもの含む)の確定申告[法人税・消費税・ 地方消費税・法人事業税・(法人事業所税)・法人住民税] | 申告期限 | 2月28日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 2月28日 |

| 法人の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 2月28日 |

| 6月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 2月28日 |

| 消費税の年税額が400万円超の3月、6月、9月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 2月28日 |

| 消費税の年税額が4,800万円超の11月、12月決算法人を除く法人の1ヶ月ごとの 中間申告(10月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 2月28日 |

| 前年分所得税の確定申告(2月16日~3月15日) | ||

| 前年分贈与税の申告(2月1日~3月15日) | ||

| 固定資産税(都市計画税)の第4期分の納付 | ||

今月のトピックス

★来年に備えて、

2024年の経営状態を確認しましょう!

2024年もあと10日余り、今年1年は皆さまにとってどのような1年であったのでしょうか。

年末財務状態のチェック!

(1)キャッシュ(現金+預金)の確認 キャッシュは基本的に「平均月商」と比較して、その状況を確認します。

(2)売上債権の確認 売上債権とは「受取手形と売掛金の合計」のことをいいますが、多くければ安心というものではあり

(3)棚卸資産の確認 棚卸資産の確認は、まず実地棚卸を行って、目で確かめ、正確な棚卸資産状況を知ることが重要です。

(4)固定資産の確認 固定資産には意外と過去の遺産ものが多いものです。 (5)支払債務の確認 買入債務とは、仕入の際の支払手形と買掛金のことをいいます。 (6)借入金の確認 借入金は有利子負債とも呼ばれ、事業を大きくするカンフル剤でもありますが、

(7)自己資本の確認 自己資本とは純資産のことですが、総資本と比較することによって「自己資本比率」が掴めます。

(8)売上高の確認 いろいろ言われますが、究極的にモノ(物価)や人件費(給料)が下がることはありません。

(9)粗利益の確認 粗利益とは「売上総利益」と考えてもいいのですが、本質は「売上高-直接原価」です。

(10)人件費の確認 昨今の情勢から言って、人件費は上げざるを得ません。

(11)最終利益の確認 最終利益(経常利益や当期純利益など)は、将来の事業資金を確保するためにも高めておきたいもの

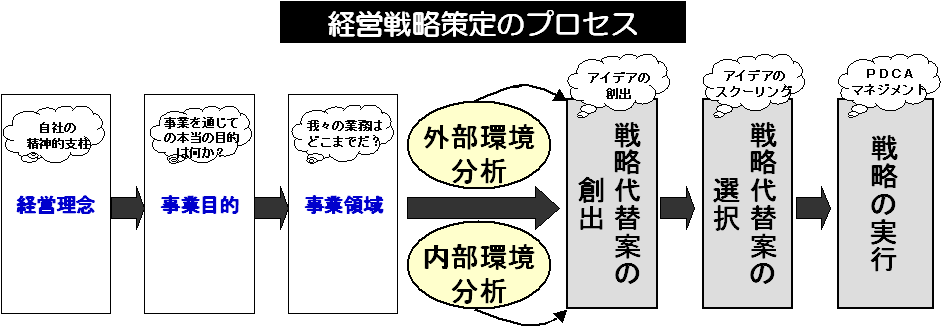

★新しい1年の経営方針を立てましょう!

経営方針は従業員の皆さんに示す「羅針盤」です! 新年を迎え、新年の経営方針を示す企業も多くありますが、一番多いのは示さない企業です。

2025年が良い1年でありますように!

★いま議論されている『年収の壁』とは

いま盛んに議論されている103万円の壁を始めとする『年収の壁』。

1.年収の壁とは

年収の壁と言われるものには色々とありますが、ここでは次の5つの年収の壁について紹介します。 (1)所得税が発生する103万円の壁 年収が103万円を超えると、なぜ、税金(所得税)が発生してしまうのでしょうか。 《例》年収が110万円の場合 ①所得金額は7万円(年収110万円-所得税の基礎控除48万円-給与所得控除55万円)と

このように年収が103万円を超えると、超えた部分に所得税がいくらかかかかることになります。

さらに、年収が103万円を超えると、ご主人や親の税金にも影響が出てきます。 ①年収が103万円(所得48万円)を超えると、ご主人が受けていた『配偶者控除』が ただし、奥様の年収が150万円までなら、ご主人の年収に応じて『配偶者特別控除』が代わって 配偶者控除と配偶者特別控除は、一見、同じと勘違いしますが、後者には『特別』という文字が

《配偶者控除額の一覧表》

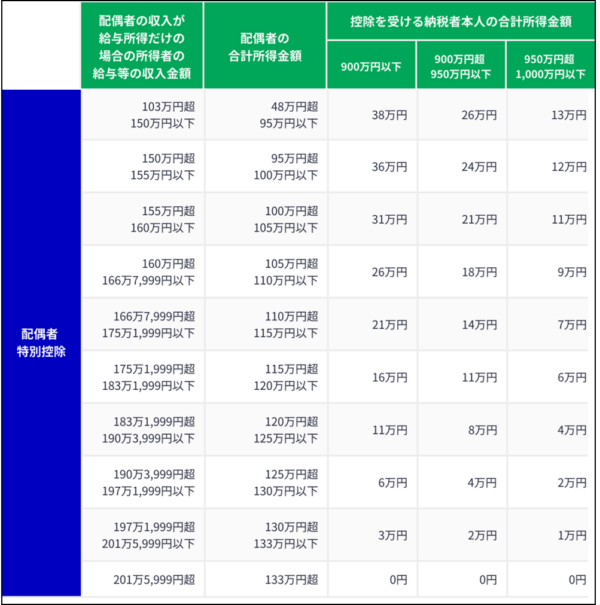

それに対して、配偶者特別控除は、納税者(ご主人)の所得金額によって、38万円から0円まで、

《配偶者特別控除額の一覧表》

②お子さんに19歳以上23歳未満の学生さんなどがおられる場合は『特定扶養親族』となります。 ③さらに、扶養されている場合の住民税は通常、所得が100万円以下の場合はかかりません。 ④そのほか、勤めている会社の制度によっては配偶者手当や家族手当などの各種手当が受けられなく

103万円の計算方法 ①年収103万円には交通費や通勤手当は含まれません。 ②日当や日給制であれば、その中に含まれている交通費も収入とみなされます。 ③1カ月の交通費が15万円を超えるの場合は収入に含まれます。

(2)社会保険に加入することになる年収106万円の壁 年収が106万円(正確には105万6千円)を超えますと、状況によっては『社会保険』に 今年(2024年)10月から、社会保険加入要件は次のように変更されました。

①常時51名以上いる事業所に勤めている短時間勤務の従業員 ②かつ、週所定労働時間が20時間以上 の短時間勤務の従業員 ③かつ、所定内賃金が月額8万8千円(年収105万6千円)以上 の短時間勤務の従業員 ④かつ、2カ月を超える雇用見込 がある短時間勤務の従業員 ⑤かつ、学生ではない 短時間勤務の従業員

以上、この5つの要件を満たすパート・アルバイトなどの奥様は、社会保険に加入しなくては

《例》年収が107万円の奥様の場合この場合、社会保険料は年間約15万円となりますので、手取り額は約92万円になってしまいます。 しかし、もし105万円に抑えていたら、住民税を納付しても手取り額は約104万円になります。 つまり年収にして2万円だけ多く働いたために、手取り金額は12万円も少なり、手取りの逆転現象が

(3)夫の社会保険から外れてしまう年収130万円の壁 年収が130万円を超えると、社会保険の扶養からも外れることになります。 配偶者特別控除には影響はりませんが、しかし年収が130万円を超えると、手取り金額には大きな ただし、一時的に仕事が忙しくて、たまたま年収が130万円を超えてしまった場合などは、 そうではなく、恒常的に年収が130万円を超えてしまうと、勤務日数や勤務時間などの条件はあり

《例》年収が『134万円』の場合条件として、東京都在住、既婚、年齢は40歳以上65歳未満、年間給与収入は134万円とします。 ①所得税を計算するために『所得金額』を算出します。 所得金額=年間給与収入134万円-給与所得控除55万円-所得税の基礎控除48万円=31万円 ※所得控除については、前の説明をご参照ください。 ②次に『所得税』を計算します。 所得税=所得金額31万円×所得税の税率5%=15,500円 ③『社会保険料』を計算します 社会保険料=134万円×29.88%(健康保険料9.98%、介護保険料1.60%、 ※料率は全国健康保険協会 東京支部 令和6年分(4月納付分)の料率。 ④手取り額の計算 社会保険料は労使(会社と本人)で折半しますので、本人負担額は約20万円となります。 手取り額=134万円-所得税15,500円-社会保険料約20万円=約112万円 ※そのほかに40歳以上65歳未満なので『介護保険料』もかかります。

(4)『配偶者特別控除』が段階的に減少する年収150万円の壁 奥様の年収が150万円を超えると、下図のとおり『配偶者特別控除』の金額が段階的に

そうなると、結果的に納税者(ご主人)の所得税や住民税の負担が段階的に増加することに

(5)『配偶者特別控除』がなくなる年収201万円の壁 年収が201万5,999円を超えると、納税者(ご主人)は『配偶者特別控除』も受けられなく つまり、納税者(ご主人)は、確定申告や年末調整で『配偶者特別控除』による所得税や住民税の

以上のように、『年収の壁』とは、所得税の発生、社会保険の加入、配偶者特別控除の減額、 これらの説明は現法に基づいて説明していますが、今回会で議論中で大きく変わろうとしています。 しばらくの間、国会から目を離せません。

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■

| ||

令和7年1月の税務 | ||

| 項目 | 期限 | |

| 前年12月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 1月10日 |

| 前年11月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・ (法人事業所税)・法人住民税] | 申告期限 | 1月31日 |

| 源泉徴収票の交付 | 交付期限 | 1月31日 |

| 支払調書の提出 | 提出期限 | 1月31日 |

| 固定資産税の償却資産に関する申告 | 申告期限 | 1月31日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 1月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 1月31日 |

| 5月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 1月31日 |

| 消費税の年税額が400万円超の2月、5月、8月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 1月31日 |

| 消費税の年税額が4,800万円超の10月、11月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(9月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 1月31日 |

| 給与支払報告書の提出 | 提出期限 | 1月31日 |

| 個人の道府県民税及び市町村民税の納付(第4期分) | ||

| 給与所得者の扶養控除等申告書の提出 | ||

今月のトピックス

★令和6年(2024年)の『年末調整』変更事項

毎年大きな変更点があることも多い『年末調整』ですが、今年も昨年同様、大きな変更はありません。

1 定額減税実施に伴う記載事項の追加

2 保険料控除申告書の簡素化

3 給与所得者の扶養控除等申告書の提出が簡略化

詳しくは、税理士あるいは社会保険労務士または税務署にご確認ください。

★【再掲載】『年末調整』資料収集はお早めに!

年末調整まであと1ヵ月です。 従業員の皆さんからの書類提出を急ぎましょう。

《従業員の皆さんに提出していただく書類》 ①給与所得者の扶養控除等(異動)申告書

★『消費税中間納付』は2024年12月2日(月)まで!

昨年からインボイス制度が始まりました、それを機会に課税事業者になられた事業者も多くおられる

1.『消費税の中間納付』とは 消費税の中間納付とは、課税期間の途中で、分割して消費税を納める制度のことです。 通常、消費税の納付は、法人は事業年度終了翌日から2ヶ月以内、個人事業主は毎年3月末までです。

2.消費税中間納付の対象 前年度の消費税納付額が「48万円」(地方消費税は含まない)を超えた法人企業や個人事業者です。 具体的には、消費税は国に支払う国税と地方消費税の合計額ですので、標準税率の10%と軽減税率 なお、中間納付の義務がない前年の消費税額が48万円を下回る事業者でも、任意の中間申告は

3.消費税中間納付の回数と期間など (1)回数 中間納付の回数は前年消費税額によって変わります。

■昨年度の納税額 ■中間申告の回数 ■中間申告の納税額

注1:中間納付の回数は事業者の都合で変更できません。

(2)課税期間 ①中間納付の回数が1回で、決算が3月の会社の場合は、課税期間は4~9月となります。

(3)納付期限 中間納付期限は原則、各期間終了の2ヶ月後です。

(4)中間申告書の提出 中間納付対象事業者には、税務署から『中間申告書兼納付書』が送付されてきます。 ①『納付書』を使って、期限までに納税を済ませば、申告は完了したことになります。

4.消費税中間納付の計算方法 中間納付の納税額の計算方法には『予定申告方式』と『仮決算方式』の2種類があります。

(1)予定申告方式の注意点

(2)仮決算方式の注意点

5.消費税中間納付の仕訳 中間納付の仕訳は『税込経理』と『税抜経理』のどちらを採用しているかによって異なります。

(1)使用する勘定科目名

(2)税込経理の場合の仕訳例 税込経理方式の仕訳では、勘定科目は『租税公課』を使用します。 例)中間申告で100万円の消費税を納付した

(3)税抜経理の場合の仕訳例 税抜処理方式の仕訳では、勘定科目は『仮払金』又は『仮払消費税等』を使用します。 例)中間申告で100万円の消費税を納付した

例)決算処理で確定納付額が100万円と判明、仮払消費税は300万円、仮受消費税は500万円

例)翌期に前年度で未払計上済みの確定納付額100万円を現金で納付した。

6.中間申告・中間納付をしなかったらどうなるのか ①消費税の中間申告書を提出しなかった場合でも、『予定申告方式』での申告書の提出があったと

7.まとめ ①消費税の中間納付が必要になるのは「前年の納税額が48万円を超えた」場合です。

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■

| ||

令和6年12月の税務 | ||

| 項目 | 期限 | |

| 11月分源泉所得税・住民税の特別徴収税額、納期の特例を受けている者の 住民税の特別徴収額(6月~11月分)の納付 | 納付期限 | 12月10日 |

| 10月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 1月 6日 |

| 1月、4月、7月、10月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 1月 6日 |

| 4月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 1月 6日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 1月 6日 |

| 消費税の年税額が400万円超の1月、4月、7月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 1月 6日 |

| 消費税の年税額が4,800万円超の9月、10月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(8月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 1月 6日 |

| 給与所得の年末調整 | ||

| 給与所得者の保険料控除・受託取得控除申告書の提出 | ||

| 固定資産税(都市計画税)の第3期分の納付 | ||

今月のトピックス

★『年末調整』の資料収集はお早めに

11月の声が聞こえ出すと、そろそろ年末に向けた準備をしなければなりません。

《従業員の皆さんにご提出していただく書類》 1.給与所得者の扶養控除等(異動)申告書 2.保険料控除申告書兼配偶者特別控除申告書 3.住宅借入金等特別控除申告書 4.生命保険料控除証明書 *各保険会社から10月中頃から郵送されてきます。 5.地震保険料控除証明書 *各保険会社から10月中頃から郵送されてきます。 6.ご自分で納付された国民年金保険料、国民年金基金の掛金控除証明書や領収証 7.小規模企業共済等掛金払込証明書 8.住宅借入金等特別控除証明書 9.償還金額の証明書または借入金額の年末残高証明書 10.本年中途採用の人は前職分の源泉徴収票

☆☆ ワンポイント・アドバイス ☆☆

縦軸に従業員皆さんの名前を書き、横軸に収集すべき書類名を記載したマトリック表を用意して

★まだ間に合う「納得できる社会保険加入の説明」

今月(令和6年10月)より社会保険加入範囲が広がりましたので、新しく社会保険に加入させなくては

今回は「納得できる社会保険加入の説明」についてご紹介します。

《今回新たに社会保険に加入することになった従業員さん》

①被保険者が 常時51名以上の事業所 に勤めている短時間勤務の従業員さん

②かつ、週の所定労働時間が20時間以上 の短時間勤務の従業員さん

③かつ、所定内賃金が 月額8万8千円(年収105万6千円)以上 の

④かつ、2カ月を超える雇用 見込がある短時間勤務の従業員さん

⑤かつ、 学生でない 短時間勤務の従業員さん

以上が、今回新しく社会保険に加入しなければならい従業員さんです。

《今回、社会保険の加入が拡大された理由》 私たちの国は長寿化によって社会保障費が増大化し、かつ少子化によってその負担額は増えざる得ない

《社会保険に加入すると従業員さんの収入はどう変わる?》 社会保険加入のために従業員さんの理解を得るには「社会保険加入によって収入はどう変わるのか?」

(1)年収105万6千円から社会保険に加入 これまでは

それが今月(2024年10月)からは

しかし、同額を会社が負担していますので、本人負担は生じますが、将来的な保障やいざという時の

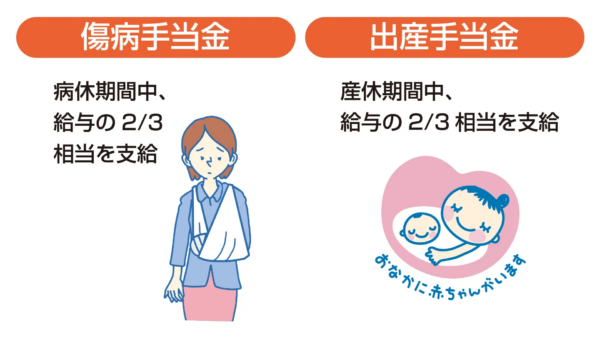

(2)手厚い保障と手当の内容 『手厚い保障』とは、

「老齢年金」や障害を負った時の「障害年金」、亡くなった時の「遺族年金」

この3つの保障のことをいいます。

これらは国民年金だけの場合のときは『基礎年金』部分のみでした。

政府広報オンラインより

また、いざという時の『手当』して、

業務外のケガや病気の時などには健康保険から「傷病手当金」が1年6ヵ月間、給与の約3分

女性の場合には産前産後休業の最大98日間「出産手当金」として、給与の約3分の2が受け 政府広報オンラインより

(3)注意事項

②逆に社会保険料の負担をどうしても避けたいために「社会保険に加入しない」と判断した場合は、

③これまで、自身で国民健康保険と国民年金に加入していた方が社会保険加入対象者となり、健康

《扶養範囲内で働く人の注意点》 扶養の範囲内で働く人の「これまで」と「2024年10月から」を比較すると、

(1)保険料の負担 これまでは、年収130万円まで、本人負担はありませんでした。

それに対して、2024年10月以降は、年収105万6千円までは本人負担はありません。

(2)年金の支給 これまでは「基礎年金」だけでした。

それが2024年10月以降、社会保険に加入すれば、基礎年金の上に「厚生年金分」が積み増し

(3)扶養でない人の保険料の負担 これまでは本人が負担し、国民年金と国民健康保険だけでした。 それが2024年10月以降は、厚生年金保険と健康保険に加入すれば、その保険料は企業と本人

これからは働き方も多様化し、それに連れて社会保険や税制なども変わりますが、

《説明後の対応》

対象者で社会保険に加入しないことを望む方には所定内賃金が月額8万8千円(年収105万6千円)

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和6年11月の税務 | ||

| 項目 | 期限 | |

| 10月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 11月11日 |

| 所得税の予定納税額の減額申請 | 申請期限 | 11月15日 |

| 9月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 12月 2日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 12月 2日 |

| 3月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 12月 2日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 12月 2日 |

| 消費税の年税額が400万円超の3月、6月、12月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 12月 2日 |

| 消費税の年税額が4,800万円超の8月、9月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(7月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 12月 2日 |

| 所得税の予定納税額の納付(第2期分) | 納付期限 | 12月 2日 |

| 特別農業所得者の所得税の予定納税額の納付 | 納付期限 | 12月 2日 |

| 個人事業税の納付(第2期分) | ||

今月のトピックス

★来月から短時間労働者『社会保険適用』が拡大!

令和6年10月から、「特定適用事業所」の範囲が、「被保険者常時101人以上の事業所」から

注意点:令和6年10月から「特定適用事業所」が被保険者常時51名以上の事業所に変更される!

これにともない、被保険者常時51名以上の事業所に勤務する短時間労働者は、すべてが健康保険と

《健康保険・厚生年金保険に新しく加入しなければならない短時間労働者の加入要件》 ①週所定労働時間が20時間以上の短時間労働者

《これからの流れ》 ①令和6年10月に特定適用事業所に該当する事業所 1.9月上旬迄に日本年金機構より事業所に「特定適用事業所該当の事前お知らせ」が届きます。 2.10月初旬に日本年金機構より事業所に「特定適用事業所該当通知書」が届きます。

②令和6年10月以降に特定適用事業所に該当する可能性がある事業所 1.9月以降毎月上旬に日本年金機構より事業所に「特定適用事業所に関する重要なお知らせ」が 2.10月以降該当するようになった事業所は日本年金機構へ「特定適用事業所該当届」を提出

★2027年度からリースの開示が義務付け!

2027年度から上場企業は、リースに関する資産と負債をすべて、貸借対照表に開示することに

《新リース基準が適用される可能性がある事例》 ・不動産業であれば、オフィスビルや社宅、スーパーなどの店舗、駐車場用の土地など。 ・その他の業種では、営業用の車両、オフィス家具、工場の工作機械など。

《準備事項》 ・隠れリースの洗出し たとえば、仕入先が保有する自社専用の金型、運送サービス業などで ・社内にある契約書の洗出し ・新リース基準による影響額の試算 など

これによって自己資本比率を大幅に低下させる大企業が続出すると思われますが、上場企業以外の

★2025年度中に手形・小切手の発行終了か?

先日、3大メガバンクが来年2025年中(三井住友は9月)に、手形・小切手の発行を中止すると

対応策:手形廃止に伴う資金繰りの影響を確認しましょう!

そこで、『約束手形』について詳しく説明しましょう。

1 約束手形廃止の背景 一昨年時点では2026年を目途に約束手形は廃止される方向にありましたが、少し早まる状況です。 企業にとって約束手形は、資金の支出を遅らせる資金繰り対策の一つの手段として使われてきました。 手形を発行すると支払を先に延ばせますので、確かに資金繰りは楽になります。 しかし一方、受け取る企業から見ると、入金時期が遅くなりますので、資金繰りを圧迫する恐れがあり ました。 この構図は、一方的に大手企業が約束手形を発行して、資金繰りに余裕を持たせるために使われ、 受け取った下請け中小企業が資金繰りに苦しむというものでした。

そこで「2026年中には約束手形を廃止する」という提言が出されましたが、今回の報道によると、 その時期が少し早まるようです。

2 約束手形廃止の理由と備えるべき準備事項

(1)約束手形廃止の理由 ①力の弱い企業の資金繰り悪化を招く 先に説明した通り、約束手形は受取人となる企業に「資金繰りの負担」をかける可能性があります。 たとえば、本来、翌月には受け取れるはずの資金が、数カ月先になることにもなります。 一般的に、発行する企業は大手企業であり、受け取る企業は中小企業ですので、資金繰りに余裕が ない中小企業にとっては、資金回収が遅れるので、資金繰りの悪化を招きやすくなります。

②力の弱い企業に経費負担を強いる そこでできるだけ早く資金化したい中小企業は、期日前に資金化できる『手形割引』を利用すること になります。 『手形割引』は決済代金から手形割引業者へ手数料を支払わなければならず、振出人である大手企業 よりも、受取人である中小企業の方に経費負担が大きくなる要因となり、中小企業の赤字経営の一因 ともなっています。

そういう事情から「約束手形を廃止する」という提言がなされていたわけです。

(2)約束手形廃止に備える準備事項 どこかの企業が手形を振り出すことによって受け取る下請け企業は資金繰りが苦しくなり、その下請け 企業がまたさらに孫下請け企業に手形を振り出すという「負のループ」が生まれています。

取引企業全体で約束手形廃止に対する準備をする そこで約束手形の廃止には、大手企業も含めて取引でつながる企業全体で足並みを揃える準備が求め られます。 それぞれの企業が支払サイトを短縮し、資金繰りの負担を減らしていくことで、関わる企業全体の 資金繰りも改善されていくことが期待されます。 ここであらためて「約束手形」について説明しましょう。

3 約束手形とは

約束手形は、商品仕入などの代金決済を指定の期日に支払うことを約束した『有価証券』の一つです。 約束手形は、手形に記載された期日に、代金決済することを約束する目的のために発行するものです。

(1)約束手形の仕組み 一般的に企業取引は仕入れと同時に代金を支払う「現金仕入」ではなく、「買掛」として一定期間で 取りまとめ請求書を発行し、請求書が来てから、代金をあとで支払う仕組みとなっています。 取引企業との間で「月末締の翌月〇〇日に支払」などと取り決め、指定された期日までに代金を 支払います。 手形を使わない現金決済の場合は、請求書を発行して、だいだい1ヵ月後、長くても2ヵ月後には 支払いされます。 しかし、約束手形を利用すると、さらに遅い期日指定にすることが可能になります。

つまり、商品を仕入れてもすぐ売れるとは限らないため、大手企業など川上企業を中心に約束手形は 資金繰りを楽にする方法として用いられることが多いわけです。

(2)『約束手形』と『小切手』の違い では、よく聞く『小切手』とどう違うのでしょうか。 どちらも『有価証券』の一つであることに変わりはありません。 小切手と約束手形との違いは、「すぐに資金化できる」というところです。 約束手形は指定された期日以降でなければ資金化できませんが、小切手は発行された以降であれば いつでも資金化できます。

(3)『約束手形』と『為替手形』の違い 次に『為替手形』との違いです。 約束手形も為替手形も「支払期日を指定する」という点では同じです。 しかし、支払の際に、振出人と受取人の間に「支払人」という仲介が入ることが異なる点です。 約束手形は「振出人=支払人」です。 それに対して、為替手形は、振出人A社に対して買掛金を持っている支払人B社が、振出人A社に 代わって受取人C社に支払います。 つまり、振出人A社の得意先B社が、A社の仕入先C社に、仕入代金を支払うというものです。

(4)約束手形のメリットとデメリット 振出人の立場で考えると、良い点がクローアップされることが多い約束手形ですが、実際にどのような メリットとデメリットがあるのか、考えてみましょう。

①約束手形のメリット ともかく、売上代金が入るタイミングまで、支払を伸ばすせることが最大のメリットです。 それによって、資金繰りがラクになります。 製造業では材料仕入から製品完成までに時間がかかり、さらに売上入金されるまでのことを考えると 数カ月かかることも多くあります。それに対して、材料仕入代金は先に支払わなくてはなりません。 建設業であれば工事完成まで1年以上かかることも多くありますので、入金のタイミングで支払期日を 設定できれば、資金繰りのために融資を受けることも避けられます。 このように約束手形は、発行する企業にとっては資金繰りに大きなメリットがあります。

②約束手形のデメリット では、デメリットは手形の「不渡」です。 約束手形で指定した支払期日に決済代金を準備できない場合は、「不渡」になる可能性があります。 「不渡」は会社の信用を低下させ、1度目は良くても、2度目の不渡を出すと、金融機関との取引が 停止となる恐れがあります。 「不渡」は金融機関のみならず、受取人が「手形割引」している場合は受取人が弁済しなくてはなり ませんので、受取人である仕入先にも迷惑をかけることになります。

(5)約束手形を振り出すには 約束手形はどのように作成され、決済されるのでしょうか。 まず、約束手形を振り出すには、あらかじめ金融機関に『当座預金』を開設する必要があります。 そのうえで、約束手形用紙の交付を受けます。

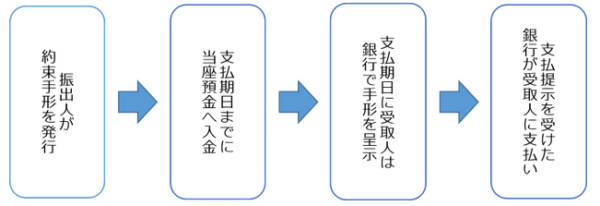

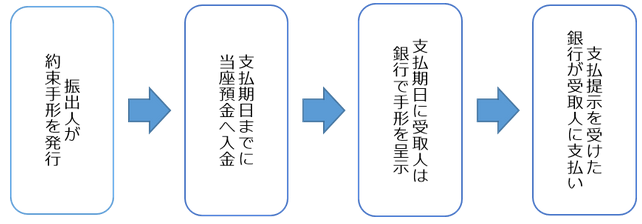

《決済までの流れ図》

このように、約束手形を振り出すにはそれ相応の事前準備が必要です。

(6)手形取引の仕訳 最後に約束手形で取引を行ったときの仕訳について、説明しましょう。

①支払日に10万円の約束手形を振り出した 買掛金 100,000円 支払手形 100,000円

②約束手形の期日に当座預金から10万円支払った 支払手形 100,000円 当座預金 100,000円

③商品代金10万円を約束手形で受け取った 受取手形 100,000円 売上 100,000円

④約束手形の期日に代金10万円が決済された

※振り出す側は「支払手形」勘定を使い、受け取る側は「受取手形」勘定を使います。

ちょっと焦点がぼやけてしまったかもわかりませんが、 約束手形は2025年度中に廃止される方向になっているということを忘れないでください。

「約束手形」は2025年度に廃止される方向にあります!

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和6年10月の税務 | ||

| 項目 | 期限 | |

| 9月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 10月10日 |

| 特別農業所得者への予定納税基準額等の通知 | 通知期限 | 10月15日 |

| 8月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 10月31日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 10月31日 |

| 2月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 10月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 10月31日 |

| 消費税の年税額が400万円超の2月、5月、11月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 10月31日 |

| 消費税の年税額が4,800万円超の7月、8月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(6月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 10月31日 |

| 個人の道府県民税及び市町村民税の納付(第3期分) | ||

今月のトピックス

★10月健康保険と厚生年金保険の適用が拡大される

令和6年10月から短時間労働者に対して「健康保険」と「厚生年金保険」が適用となります。

詳しくは先月のトピックを参照ください。

★10月郵便料金が値上げされる

10月1日(火)から下記のとおり、郵便料金が値上げされます。

『定型郵便物(25gまで)』は84円から110円

これまでの請求書やダイレクトメールの郵送など、一度、見直しをしましょう。

★資金繰りをチェック!

株価の乱高下はともかく、円安による原材料の値上り、物価の上昇、社会保険料の増大、従業員

1 資金繰りチェック方法

(1)期首手元資金残高と比べて、当月末手元資金残高が減少傾向になっていないか 手元資金残高とは、現金と預金の合計のことを言います。

期首と比べて手元資金残高は増減を繰り返しますが、しかし、数カ月続けて減少傾向にあるので

早急に応急手当をする必要があります。

(2)月々の支払額と手元資金をチェックする 決算書の読み方などの書籍を見ると、流動比率とか、当座比率とかの紹介がされていますが、

そこで、月次では「毎月の支払額」と「手元資金」を比較することが大事になって来ます。

それと手元資金を比較し、手元資金が上回っていれば、支払能力はあるということになります。

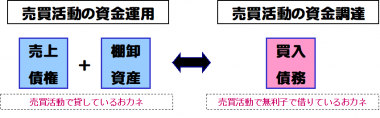

(3)売買活動の資金繰りを確認する 経営に必要な資金として、売買活動に必要な資金もあげられます。

そのことを毎月の試算表で表しているのが、「売上債権と棚卸資産」、そして「買入債務」です。

したがって、売上債権と棚卸資産から買入債務を引き算すれば、販売活動で必要な資金額が求め

さらに年間売上高と比較し要調達運転資金の割合を求めれば、『運転資金 要 調達率』が計算でき、

(4)銀行借入額をチェックする

金融機関の応援がいつもで受けられるようにしておくには、2つのことをチェックしましょう。 もうひとつは、返済に何年かかるかということです。このことを『債務償還年数』といいます。

他にも資金繰り状況の見方はいろいろありますが、まずはこの程度は押さえておきましょう。

2 資金繰り改善の方策 具体論はそれぞれ企業の状況が違いますので、説明することはできませんが、 (1)損益は『利益率10%』を指標とした黒字経営を続ける 大前提は「黒字経営」です。

一般的には、この利益率10%を目標とした経営計画を策定して、PDCAサイクルを回す

(2)返済等など、困ったときは早めに金融機関に相談する 金融機関の姿勢もずいぶん変わって来ました。

(3)在庫管理を行って、ムダな仕入はしない 「ムダな仕入をしない」ということが、毎月の買入債務の額を抑え、支払を少なくしますので、

(4)経費の節約 毎月の未払金や未払費用を抑えるためには、毎日の「冗費節減」が大切です。

(5)業績不振の打開を理由にした設備投資はしない 「業績が良くないので、奮起して設備を一新します」とかのお話はよく聞きます。

肝心なことは、大抵の場合、業績不振の原因は設備にあることは少ないということです。

(6)設備の稼働状況を管理し、不要な設備は処分する 業績不振な企業ほど、不要な設備を多く持っている場合があります。 このことが案外大事で、整理整頓ができれば、気分も変わり、覚悟も出来てきます。

★ 財務体質を強化

経営環境が厳しくなるとき、資金繰りとともに重要なことが『財務体質の強化』に努めることです。

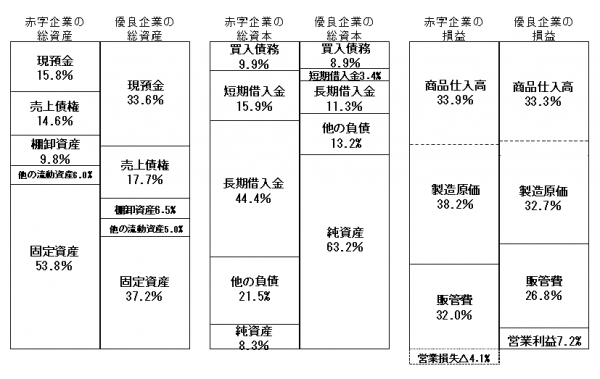

1 財務体質とは会計のどこを見る? 自社の財務体質は『貸借対照表(B/S)』に示されています。

2 どのような『総資産』をめざせばよいのか? 総資産は大きく『流動資産』と『固定資産』に分かれています。

また当座資産の中でも、現預金である『手元資金』を高める経営が大切です。

そのような結果、経営環境の変化にも強い、財務体質にすることにつながって行きます。

3 どのような総資本をめざせばよいのか? 総資本とは、『負債』と『純資産』の総称です。

また負債の中でも、特に『短期借入金』『長期借入金』を減らしていくことが大事です。

純資産を増やしていくためには、毎月月次決算を行い、損益を確認して、確実に黒字経営を続ける

このように会計は決算申告のための事務ではなく

財務体質を強くする経営管理業務なのです!

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和6年9月の税務 | ||

| 項目 | 期限 | |

| 8月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 09月10日 |

| 7月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 09月30日 |

| 1月、4月、7、10月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 09月30日 |

| 1月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 09月30日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 09月30日 |

| 消費税の年税額が400万円超の1月、4月、10月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 09月30日 |

| 消費税の年税額が4,800万円超の6月、7月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(5月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 09月30日 |

今月のトピックス

★10月から健康保険と厚生年金保険の適用が拡大!

令和6年10月から短時間従業員に対する「健康保険と厚生年金保険の適用」が拡大されます。

適用拡大の対象者である短時間従業員の手取り給料は減ることになりますので、低賃金と言われて

確かに、新しく保険適用対象者となる従業員の手取りは減ることになりますが、しかし実際に給与

それよりも大変になると思われるのは、企業経営です。

1 そもそも『社会保険』とは そもそも社会保険とは、健康保険・厚生年金保険・介護保険・労働者災害補償保険(労災)・雇用

これら社会保険は、一定の要件を満たす場合は本人の意思によらずして、被保険者とならなければ

事業者は、対象の従業員を社会保険に加入させなければならない立場です。

2 『社会保険』の概要 (1)社会保険とは

(2)社会保険と労働保険 1.社会保険:健康保険、厚生年金保険、介護保険 2.労働保険:労災保険、雇用保険 ※単に「社会保険」という場合は、健康保険・厚生年金保険・介護保険を指しています。

(3)保険料の負担 社会保険料は従業員の収入によって決定され、本人と事業者による折半となります。

(4)健康保険とは 健康保険とは、従業員本人又はその扶養者家族の業務外の疾病や負傷・死亡・出産に対して、保険

(5)厚生年金保険 厚生年金保険とは、従業員の老齢・障害・死亡について保険給付を行い、従業員とその家族の生活

厚生年金保険は国民年金と併せた2階建ての「2階部分」の給付に当たり、被保険者は国民年金に

厚生年金保険には、原則として65歳から保険給付を受けられる老齢厚生年金と、一定以上の障害が

(6)介護保険 介護保険とは、加齢に伴って生じる心身の変化に起因する疾病等によって要介護状態となった時に

3 適用拡大をしなければならない企業とは適用拡大しなければならない企業とは、『従業員51人以上』の企業です。 これまでは、従業員数101人以上の企業まででした。

4 新たに加入しなければならない従業員とは新たに健康保険と厚生年金に加入しなければならない従業員とは、以下のとおりです。

1.学生ではないパート・アルバイト

2.2カ月を超える雇用の見込みがあるパート・アルバイト

3.1週間の所定労働時間が20時間以上のパート・アルバイト

4.所定内賃金が月額88,000円以上のパート・アルバイト

したがいまして、宿泊業や製造業あるいは運送業やサービス業など、主婦や高齢者のパート・

5 新しく加入対象となる従業員について詳しく解説(1)従業員数の数え方 拡大要件でいう「使用される従業員数」とは、全ての従業員を数えるわけではありません。 特定4分の3未満の短時間労働者を除く、厚生年金保険の適用対象者だけを数えます。 ※厚生年金保険法附則(平成24年8月22日法律第62号)17条12による。 また、使用される従業員は「常時使用」されている必要があり、「常時51人以上」とは、 具体的には、事業者が雇用するフルタイム従業員と、1週間の所定労働時間がフルタイム従業員の

(2)週の所定労働時間が20時間以上の考え方 要件は「所定労働時間」ですので、実際の労働時間ではなく、就業規則や個別の雇用契約によって 所定労働時間が週単位以外の単位で定められている場合は1年を52週として考え、それぞれの所定 また、所定労働時間が特定の期間によって長短がある場合は、特定の期間を除いた通常の期間の所定 ただし、契約上、所定労働時間が20時間を満たない場合でも、時間外労働時間を含む実労働時間が

(3)所定内賃金が月88,000円以上の考え方 所定内賃金とは、以下の賃金を除いた賃金とされています。 ※健康保険の場合は健康保険法3条1項9号ロ、同法施行規則23条の4および

《所定内賃金から除外される賃金》 1.臨時に支払われる賃金 2.ひと月を超える期間ごとに支払われる賃金 3.所定労働時間を超える時間の労働に対して支払われる賃金 4.所定労働日以外の日の労働に対して支払われる賃金 5.午後10時から午前5時まで(労働基準法37条4項の規定により、厚生労働大臣が定める地域 6.最低賃金において、算入しないことを定める賃金(最低賃金法4条3項3号に掲げる賃金) (4)2カ月を超える雇用の見込があるの考え方 特定4分の3未満短時間従業員の契約期間が2カ月を超える期間になっていれば、当然、この要件を 加えて、契約期間がたとえ2カ月以下であっても就業規則や雇用契約書などに雇用契約が更新される ただし、契約更新をしない旨の書面による合意がある場合は除かれます。

(5)学生ではないの考え方 学生からは、夜間に授業が行われる定時制や通信制は除かれます。 つまり、全日制の専門学校・高等専門学校・中等教育学校・大学・短期大学・専門学校などに ※健康保険は健康保険法3条1項9号ハ、同法施行規則23条の6および また、休学中の者や内定者を卒業前にアルバイトとして雇用する場合など、各学校の卒業を予定して

6 対応しないとどうなる? 加入対象であるにも関わらず、未加入のままにしていると、次のようなことになってしまう恐れが

1.年金事務所の立ち入り検査

つまり、企業としては、対象従業員にその意義となど含めてきちんと説明を行い、対応しなければ

7 社会保険加入のメリットとデメリットここで、健康保険と厚生年金保険の加入のメリットとデメリットを整理しておきます。

(1)適用拡大された従業員のメリット 1.保険料を会社と折半できる 健康保険料と厚生年金保険料は労働者側と雇用者側が原則として折半して支払いますので、 2.老後に受け取れる年金額が増える 厚生年金保険に加入すると、国民年金から将来受け取れる基礎年金の額に加え、在職中に支払った 3.手厚い保険制度が利用できる けがや病気などで3日間連続で休んだ場合、給与の支払いを受けられないなどの条件を満たせば、

(2)適用拡大された従業員のデメリット 1.給与の手取り額が減る 社会保険に加入しますので、毎月の保険料が天引きされ、手取り額が減ります。

8 社会保険適用拡大による経営上の問題点 この社会保険加入の負担額は、毎月の給与のほか、賞与にも影響してきます。

できれば、この社会保険の新規加入を契機に、短時間従業員を含めて、社内のやる気を向上させ、

そのためには社会保険加入の説明の仕方が大事です。

不明な点は最寄りの年金事務所又は依頼されている会計事務所などにご確認ください。

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和6年8月の税務 | ||

| 項目 | 期限 | |

| 7月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 08月13日 |

| 6月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 09月02日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 09月02日 |

| 12月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 09月02日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 09月02日 |

| 消費税の年税額が400万円超の3月、9月、12月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 09月02日 |

| 消費税の年税額が4,800万円超の5月、6月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(4月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 09月02日 |

| 個人事業者の当年分の消費税・地方消費税の中間申告 | 申告期限 | 09月02日 |

| 個人事業税の納付(第1期分) | ||

| 個人の道府県民税及び市町村民税の納付(第2期分) | ||

今月のトピックス

★社会保険関係の申告

6月・7月は社会保険関係の申告時期です。 忘れずに申告しましょう。

『労働保険申告書』 提出期間6月3日(月)~7月10日(水)

『算定基礎届』 提出期間7月1日(月)~7月10日(水)

★定額減税の実施

2024年度の税制改正に伴って、6月から所得税と住民税を合わせて「合計4万円」の定額減税が

1 定額減税の概要(1)開始月は? 2024年6月から (2)定額減税額は? 「所得税3万円」と「住民税1万円」の合計「4万円」 (3)対象者は? 所得が1805万円(給与収入のみであれば2000万円)以下で、

2 定額減税の実施方法(1)住民税 ①2024年6月分の特別徴収は行われません。

たとえば、住民税が毎月15000円であった独身者であれば、6月の住民税は0円となり、

(2)所得税

たとえば、源泉所得税が「月額6600円」の独身者の場合は次のようになります。

③定額減税額が年内の源泉所得税から引ききれなかった場合は「調整給付金」が実施されます。

(3)定額減税の周知義務 定額減税額を控除した場合には、給与明細書等に定額減税したことを記載することが義務付けられて 「定額減税額(所得税)××××円」、「定額減税××××円」など

3 年調調整について 年末調整の源泉徴収票には、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額〇〇円」

4 なぜ、定額減税なのか? 最後に、なぜ、今回「定額減税」なのかについてご紹介します。

定率減税とは、所得の額に対して同じ減税率を掛けて、減税する方法です。

これに対して定額減税は所得の額に関係なく、同じ減税額を所得税から差し引いて、税負担を軽減する

一方、納税額が100万円の人は納税額が96万円となるだけなので、あまり減税されたとは感じられ このように、定率減税とは違い、定額減税には「低所得者の方が減税効果がより大きく感じられる減税

従業員数が多い企業では大変な事務負担ととなりますので、効率的にできる対応策を考えることが

―詳しくは、顧問税理士又は最寄りの税務署・税理士会にお問合せください。―

★郵便料金の改定

かねてより郵便料金が改定されるという報道はありましたが、6月13日正式に日本郵便から発表され

それによると2024年10月1日(火)から以下のように料金改定されます。

定型郵便物(25gまで) 84円から110円に値上げ 値上げ幅31%

定型郵便物(50gまで) 94円から110円に値上げ 値上げ幅17%

ハガキ 63円から 85円に値上げ 値上げ幅35%

レターパックプラス 520円から600円に値上げ 値上げ幅15% など

*ゆうパックの運賃は変更されないとのことです。

これによって、これまでの請求書郵送やダイレクトメール郵送などの見直しが求められます。

―詳しくは、日本郵政のホームページにてご確認ください。―

★新紙幣の発行間近!

新しい紙幣の顔として、1万円札が渋沢栄一、5千円札が津田梅子、千円札が北里柴三郎ということは それにより、券売機・レジ・自販機・両替機など影響を受ける業種も多く、対応が急がれます。

なお、新紙幣対応に利用できる補助金制度には次のようなものがあります。

1.中小企業省力化投資補助金 担当省庁:中小企業庁

2.業務改善助成金 担当省庁:厚生労働省

3.働き方改革推進支援助成金 担当省庁:厚生労働省

- 詳しくは、担当省庁ホームページを閲覧されるか、 又は中小企業支援センター・担当省庁へお問い合わせください。-

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和6年7月の税務 | ||

| 項目 | 期限 | |

| 6月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 7月10日 |

| 所得税の予定納税額の減額申請 | 申請期限 | 7月16日 |

| 5月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 7月31日 |

| 所得税の予定納税額の納付(第1期分) | 納付期限 | 7月31日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 7月31日 |

| 11月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 7月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 7月31日 |

| 消費税の年税額が400万円超の2月、8月、11月決算法人の3ヶ月ごと の中間申告[消費税・地方消費税] | 申告期限 | 7月31日 |

| 消費税の年税額が4,800万円超の4月、5月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(3月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 7月31日 |

| 固定資産税(都市計画税)の第2期分の納付 | ||

今月のトピックス

★3月決算法人の確定申告と納付期限

3月決算の法人税と消費税の申告および納付期限は5月31日(金)です!

★4月から労働条件明示のルールが変わりました!

従来は、雇用・募集の際、採用直後に勤務する場所さえ示せばよかったのですが、

これまでのように突然の辞令による転勤は認められません。

なお、この背景には

★プラチナ企業とは?

昨今、よく聞く「プラチナ企業」、一体プラチナ企業とはどのような会社をいうのでしょうか? いま働き方に対して、多様な価値観があります。 これまで 働きやすさは高いが、働き甲斐は低い企業のことを「ホワイト企業」 働きやすさは低いが、働き甲斐が高い企業のことを「モーレツ企業」 と呼ばれていました。

そして最近では、働きやすさも高く、働き甲斐も高い企業のことを「プラチナ企業」と呼び、 その両方とも低い企業のことを「ブラック企業」と類型化するようになっています。

日本経済新聞社がAIで数値化したところ、

プラチナ企業の特徴 1.老若男女が生き生きと働ける! などの企業のことだそうですが、 モーレツ企業からプラチナ企業を目指すためのキーファクターは「労働環境の改善」 ホワイト企業からプラチナ企業を目指すためのキーファクターは「人事・待遇の改善」 だそうです。

さらに、企業収益に対しても、2022年度までの10年間の調査で

★決算書を読みこなそう!

5月は1年間の中でも、一番多くの企業で「決算書」が作成される月です。

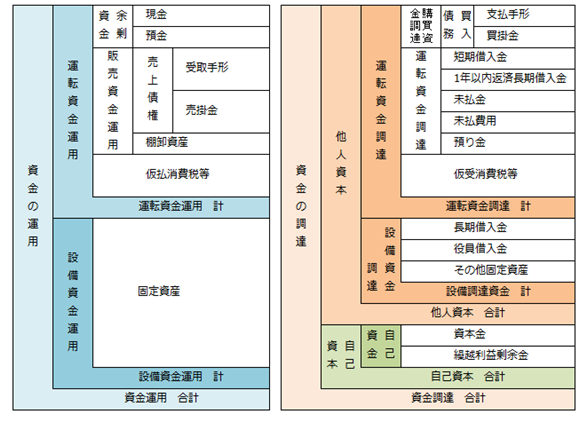

1 『事業の流れ』

毎日行っている事業ですが、一体、事業とは、どのような流れで成立しているのでしょうか? 事業は資金調達から始まり、その資金を仕入や設備などに運用し、それをもって販売活動を行い、

事業の流れの図 資金調達 →資金運用 →販売活動 →利益確保 →内部留保 →資本の充実

では、その流れに沿って、決算書・月次試算表の読み方を考えてみましょう。

(1)資金調達 ①事業を始めるにあたってまずやることは、資金を準備することです。 ②準備した資金のことを「資本」と呼び、その資本は『自己資本』と『他人資本』に分けられます。 ③自己資本は貸借対照表の『純資産』に表示されます。 ④他人資本は貸借対照表の『負債』に表示されます。 ⑤さらに負債は、『流動負債』『固定負債』に分けられます。 ⑥流動負債は、基本的に「運転資金」として運用する資金調達のことです。 ⑦固定負債は、基本的に「設備資金」として運用する資金調達のことです。 ⑧純資産も「設備資金」として運用したり、また「余剰資金」として手元資金として運用します。 この理解が会計の読む力を促します。

(2)資金運用 ①資金が集められれば、その次に販売するための準備、資産の準備を行います。 ②たとえば、事務所を構えたり、設備を導入したり、材料や商品を仕入するなどです。 ③これらは『資産』と呼ばれ、資産も負債と同様に、『流動資産』『固定資産』に分けられます。 ④流動資産は比較的、資金化しやすい資産のことを指します。 ⑤固定資産は、直接資金化はされずに減価償却や販売を通じて資金化され、長く運用される資産です。 この理解が、やはり会計を読む力を促します。

(3)販売活動 ①資本と資産の準備ができれば、いよいよ販売活動の開始です。 ②販売の結果は『売上高』として集計され、 ③それらの利益を算出するために、費用も『売上原価』『販売費及び一般管理費』『営業外損益』

売上高と段階別の利益概念 売上高-売上原価=売上総利益 -販売費及び一般管理費=営業利益 ±営業外損益=経常利益 ±特別損失=税引前当期純利益 -法人税等=当期純利益

この損益の構造を理解することが、やはり会計を読む力を促します。

(4)内部留保(次期資金調達) ①当期純利益が総資本の『繰越利益剰余金』に蓄えられ、内部留保されて総資本を大きくします。 ②総資本が大きくなると総資産も大きくなり、総資産が大きくなると売上高も大きくなり、 ③その大きくなった当期純利益が総資本の『繰越利益剰余金』にまた貯えられ、 これが本来あるべき姿の「事業の流れ」で、健全な事業は時とともに成長して行きます。 つまり、事業は『繰越利益剰余金』を蓄えることで成長するということです。 このような理解できてくると、次のことが理解できるようになります。

(5)まとめ ①総資本は事業資金であり、事業資金には自己資本と他人資本があるので、 ②総資産は販売活動をするための資金運用であるので、 ③販売活動は最終的に当期純利益を確保し、次期の事業資金を獲得することにあるので、 ④内部留保は自己資本の貯えであるので、その状況を確認しておく必要がある。

この4つの観点からの読み方が「会計の見方」となります。

2 4つの観点からの読み方この4つの観点からの読み方は、次のとおりです。

(1)総資本(事業資金)の読み方: 健全性、安全性 ①流動負債の返済能力や安全性を読む :流動比率、当座比率、手元資金比率 ポイント:返済期間が短い他人資本(流動負債)はいつでも返済に応じられる形で運用しているか? ②固定資産投資の健全性を読む :固定比率、固定長期適合率 ポイント:長く運用する固定資産は極力自己資本で調達しているか? ③負債の健全性 :負債比率、借入金月商倍率、債務償還年数 ポイント:過剰に事業資金として他人資本に頼り過ぎていないか?

(2)事業資産の読み方:効率性、生産性 ①資産の効率性を読む :売上債権回転率、棚卸資産回転率 ポイント:債権はきちんと回収しているか? 在庫は適正か? ②資産の生産性を読み :総資産利益率、総資産回転率、固定資産回転率 ポイント:資産をしっかり活用しているか? ③資産運用の健全性 :手元流動性比率、運転資金要調達高、運転資金要調達率 ポイント:日々の運転資金は十分に備えられているか

(3)販売活動の読み方:収益性 ①販売活動の成長性 :前年売上高比率 ポイント:事業資金は年月とともに多く必要となるが、その源泉としての成長性は大丈夫か ②販売活動の利益率 :売上総利益率、営業利益率、経常利益率、当期純利益率 ポイント:売上至上主義に陥っていないか、各段階で適正な利益が確保できているか ③販売活動のコスト率 :売上原価率、売上販管率 ポイント:利益率を改善するための余地はないのかどうか ④販売活動の原動力 :売上高従業員人件費率 ポイント:良質な販売活動の原動力は従業員の士気であり、その士気に応えられているか ⑤販売活動の収益性、安全性 :損益分岐点比率、経営安全率 ポイント:将来どのような環境の変化が起ころうと、持ち応えられるか

(4)内部留保の読み方 ①自己資本の割合 :自己資本比率 ポイント:調達している事業資金のうち、自己資本はどのくらいか ②内部留保のフリーキャッシュ割合 :手元資金繰越利益剰余金比率 ポイント:いくら繰越利益剰余金があっても全て運用してれば資金繰りは厳しく、

読み方に「これだけ!」ということはありません。 このように自社の読み方ができるようになれば、自ずとマネジメントができ、

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ 会計・税務・経営に関するご相談は、ご遠慮なく、私たちにお問い合わせください。 | ||

令和6年6月の税務 | ||

| 項目 | 期限 | |

| 5月分源泉所得税・住民税の特別徴収税額・納付の特例を受けている者の住民税の特別 徴収額(前年12月~当年5月分)の納付 | 納付期限 | 6月10日 |

| 所得税の予定納税額の通知 | 通知期限 | 6月17日 |

| 4月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 7月 1日 |

| 1月、4月、7月、10月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 7月 1日 |

| 10月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 7月 1日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 7月 1日 |

| 消費税の年税額が400万円超の1月、7月、10月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 7月 1日 |

| 消費税の年税額が4,800万円超の3月、4月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(2月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 7月 1日 |

| 個人の道府県民税及び市町村民税の納付(第1期分) | ||

今月のトピックス

桜の開花も終わり、もう間もなく5月を迎えます。5月といえば3月決算法人の申告です。

3月決算法人の申告と納付期限は5月31日(金)です!

★交際費の損金算入限度額1回一人1万円以下へ

これまで交際費は原則、税務上の費用に当たる「損貴」には計上できませんが、取引先などが参加する

〔要件〕

〔その他〕

詳しくは税理士又は最寄りの税務署にご確認ください。

★決算書を『経営』に活かしましょう

多くの企業が申告書と決算書を提出する5月・・

現在は株価の高騰に沸き、地価も高騰し、「脱デフレ」とあたかも好景気の到来を予感させるような

そんな時にこそ経営の舵取りに役立つのが「月次試算表」であり「決算書」なのです。 1 貸借対照表・損益計算書とは 貸借対照表・損益計算書と言えば、「投資家が投資対象の企業を知るための資料」とか、「上場企業が

つまり、貸借対照表と損益計算書は、中小企業経営者自身が自社の経営状況を知り

なお、貸借対照表と損益計算書は、一般的には『決算書』、月次においては『試算表』といいますが、

では、次に貸借対照表と損益計算書の違いについて、あるいはその関連性について考えてみましょう。

2 貸借対照表と損益計算書の違いとその関係(1)貸借対照表と損益計算書の違い

貸借対照表はある時点での自社の「財政状態」を示しているものです。

貸借対照表は自社の安定した経営状況や総資本の構造を知るのに重要な資料であり

一方、損益計算書は自社の「収益と費用の状況」を示し、「一定期間(1事業年度又は月次)の経営

損益計算書は自社の収益性を確認する上で不可欠な資料であり

(2)貸借対照表と損益計算書の関係

損益計算書で計算された『当期純利益』は、自社が1事業期間で得た「最終利益」を示しています。

当期純利益は貸借対照表上の『当期純損益金額』に記載され、企業の純資産の一部を形成し、企業が

さらに貸借対照表と損益計算書は企業の『収益』と『資産』の動きにおいても密接に関連しています。

逆に、損益計算書で収益が減少(売上の減少や費用の増加)した場合は、貸借対照表上の資産の減少か

このように貸借対照表と損益計算書は自社の財務状態を把握するために欠かせない資料なのです。

3 貸借対照表と損益計算書の記載項目(1)貸借対照表の記載項目 貸借対照表は『資産・負債・純資産』の3項目から構成されています。

『流動資産』は原則的に「1年以内に現金化可能な資産」のことで、以下のようなものがあります。

『固定資産』は長期的に企業に価値を提供する資産であり、「1年以上の期間にわたって運用される

②『負債』

『流動負債』は「1年以内に返済が必要な負債」のことで、具体的には以下のようなものがあります。

『固定負債』は「1年以上の長期にわたって返済義務がある負債」ことです。

③『純資産』

よく「バランスシート」と言いますが、それの意味は、常に「資産=負債+純資産」であることから

純資産は自社で自由に利用できる資金ですので、「自己資本」と呼ばれることもあります。

貸借対照表は『資産』『負債』『純資産』の各部分のバランスを示しており

(2)損益計算書の記載項目 損益計算書は、事業の一定期間(1事業年度)にわたる「経営成績」を示す資料であり、

具体的には「5段階の利益」が示されており上から順に

①『売上総利益』

この「20千円の粗利益」は1千円で仕入れたものを自社の努力で3千円で10個販売した結果なので

②『営業利益』

営業利益は企業本業の活動結果を示し、非常に重要な意味を持っています。

③『経常利益』

経常利益は本業以外の活動である収益と本業以外の金利負担など費用を含めた

④『税引前当期純利益』

⑤『当期純利益』

当期純利益は1事業年度において「黒字」か「赤字」かを示す重要な指標です。

4 貸借対照表と貸借対照表のチェックポイント このように、経営にとって重要な資料である貸借対照表と損益計算書には、それぞれ独自のチェック (1)貸借対照表「チェックポイント10」

①自己資本比率

②流動比率

③当座比率

④現預金比率

⑤固定比率

⑥固定長期適合率

⑦手元流動性比率

⑧売上債権回転日数

⑨借入金平均月商倍率

⑩自己資本比率

これらの指標を通じて自社の財務安定性や流動性あるいは長期的な健全性を理解することができます。

(2)損益計算書のチェックポイント

①売上高総利益率

②売上高営業利益率

③売上高経常利益率

これらの指標を利用することで自社の収益性の傾向や効率性などを評価し

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和6年5月の税務 | ||

| 項目 | 期限 | |

| 4月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 5月10日 |

| 特別農業所得者の承認申請 | 申請期限 | 5月15日 |

| 3月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 5月31日 |

| 個人の道府県民税及び市町村民税の特別徴収税額の通知 | 通知期限 | 5月31日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る 確定申告[消費税・地方消費税] | 申告期限 | 5月31日 |

| 9月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税](半期分) | 申告期限 | 5月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 5月31日 |

| 消費税の年税額が400万円超の6月、9月、12月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 5月31日 |

| 消費税の年税額が4,800万円超の2月、3月決算法人を除く法人の1ヶ月ごとの 中間申告(1月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 5月31日 |

| 確定申告税額の延納届出による延納税額の納付 | 納付期限 | 5月31日 |

| 自動車税の納付 | ||

| 鉱区税の納付 | ||

今月のトピックス

★労働基準法施行規則の改正

先月の『2024年度の主な制度改正』でお知らせしましたように、

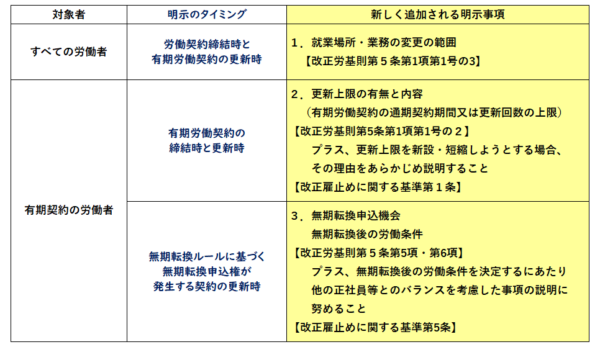

1 「労働条件明示のルール改正」の概要 下図のとおり、業種を問わず、すべての従業員に対する労働条件の明示事項が追加されます。 《厚生労働省サイトより》

「労働条件の明示」はもとから労働基準法で義務付けられていますが、この4月から新たに4項目の

これまでも「書面交付」が必要な明示事項と「口頭明示」でもよい事項が、下記のとおり定められて

<書面の交付が必要な明示事項> 1.労働契約の期間

<口頭での明示でも認められている事項> 1.昇給に関する事項

令和6年4月から、これらに加えて、次の4事項が付け加えられます。

2 「労働条件明示」の追加事項(1)就業場所と従事すべき業務の変更範囲の明示 これまでの就業場所と業務の内容に、これらの「変更範囲」を明示することが加わりました。

人事異動などで転勤する可能性がある場所や職種の変更範囲を明示しなくてはなりません。

(2)更新上限の有無と内容の明示 「更新上限」とは、有期労働契約の通算契約期間または更新回数上限のことを言います。

有期契約社員にはあらかじめ通算の契約期間や更新可能回数などを明示しなければなりません。

(3)無期転換申込機会の明示 ちょっと聞きなれない用語ですが、「無期転換」とは、有期労働契約から無期労働契約に転換する

「無期転換申込」は申込みの機会で無期労働契約が成立します。

(4)無期転換後の労働条件の明示 無期転換後の労働条件の明示が求められることになります。

正社員に労働条件とのバランスとは、一方で「同一労働・同一賃金」がありますので、そのことを

有期契約とはダイバーシティ化対応の問題でもあります。

3 労働条件明示化ルールに考えられる対応労働条件明示化に対する対応としては、次の3点が考えられます。

(1)労働条件通知書の見直し 当然のことながら、「労働条件通知書」を見直さなければなりません。

しかし大切なことは表面的な体裁を見直すだけでなく、多様な働き方をする従業員に対する考え方を

そうすることが社内士気を向上させ、付加価値を高める職場・社風を創ることになります。

(2)有期契約者更新上限の再確認 更新上限を明示するためには、有期契約者の契約回数や通算期間などを確認することは大切です。

更新上限などは従業員サイドにも立って考えましょう。

(3)無期転換ルールが適用される有期契約者の把握 無期転換ルールが適用され、それぞれの無期転換申込権が発生する時期を把握しておくことも確かに

有期契約者の意思確認は影で行うのではなく、本人に面談して行うことが大切です。

4 労働条件明示化ルールの注意点

(1)会社は「無期転換の申込」を断れません 会社は「無期転換の申込」を断ることはできません。 したがって、この制度改正を「人件費の負担増になる」など、後ろ向きに捉えるのではなく、

無期転換申込を後ろ向きではなく前向き捉え、発想の転換をすることが大事です。

*無期労働契約とは? 雇用期間に定めのない労働契約のことです。

(2)無期転換後もいわゆる「正社員」ではない 無期労働契約がたとえ成立しても、有期契約者が「正社員」になるわけではありません。

将来的には昇進や昇級などの処遇は契約社員・正社員の違いはあっても同じにするのが道すじだと

今回の労働基準法施行規則の改正はいろいろな課題が隠されているようです。

★中小企業向け『コロナ緊急資金繰り支援』が終了

新聞報道によれば金融庁は新型コロナウイルス禍で導入した中小企業向け資金繰り支援の緊急措置を

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和6年4月の税務 | ||

| 項目 | 期限 | |

| 3月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 4月10日 |

| 給与支払報告書に係る給与所得者異動届出(市町村長へ) | 届出期限 | 4月15日 |

| 2月決算法人の確定申告 [法人税・消費税・地方消費税・法人事業税・(法人事業所税)・法人住民税] | 申告期限 | 4月30日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 4月30日 |

| 8月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 4月30日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 4月30日 |

| 消費税の年税額が400万円超の5月、8月、11月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 4月30日 |

| 消費税の年税額が4,800万円超の1月、2月決算法人を除く法人の1ヶ月ごとの 中間申告(12月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 4月30日 |

| 公共法人等の道府県民税及び市町村民税均等割の申告 | 申告期限 | 4月30日 |

固定資産課税台帳の縦覧期間 | ||

| 固定資産課税台帳への登録価格の審査の申出の期間 ※市町村が固定資産の価格を登録したことを公示した日から納税通知書の交付を 受けた日後60日までの期間等) | ||

| 軽自動車税の納付 | ||

| 固定資産税(都市計画税)の第1期分の納付 | ||

今月のトピックス

★所得税確定申告は余裕をもって提出を!

令和5年分の所得税確定申告書の受付は2月16日から開始されています。

1 提出期間

令和6年2月16日(木)~3月15日(水)

2 事業者以外で確定申告書が必要な方1.給与所得者で必要な方 ①給与の年間収入金額が「2000万円」を超える方 2.退職所得がある方 退職所得は一般的に退職金支払の際に支払者が所得税及び復興特別所得税を源泉するだけで 3.公的年金等がある方 公的年金等の収入金額が400万円以下で、かつ公的年金等に係る雑所得以外の各種の所得 4.そのほか確定申告が必要な方 譲渡所得や山林所得などの各種所得金額の合計額から所得控除を差し引き、その課税される

3 2023年(令和5年)分確定申告の主な変更点 大きな変更点はありませんが、変更になったところをご紹介します。 1.今年から申告書ならびに納付書は税務署から送付されて来ません 2.納税地の異動や変更の届け出が原則不要となりました 3.扶養控除の対象となる国外居住親族の要件が厳しくなりました 4.上場株式等の配当の申告方法が統一化されました 5.青色申告決算書・収入内訳書がインボイス制度に対応した用紙に変更されてました 6.特定非常災害に係る損失の繰越期間は5年となり、付表が新設されました。 7.財産債務調書の提出期限が延長されてました

4 ご参考:確定申告しないと税額控除が受けられないもの 1.住宅借入金等特別控除 2.ふるさと納税の控除

5 令和5年分所得税確定申告のe-Tax利用期間令和6年1月4日(木)8:30~3月15日(金)24:00まで なお、e-Taxは「開始届出書」の提出と「ID・パスワードの受領」が不要となっています。

ご不明な場合は所轄税務署又は当事務所までお問い合わせください。

★2024年度『主な制度改正』

さて、本年2024年も多くの分野において、多くの制度改正が予定されています。 分野別にまとめてみますと、概ね、次のとおりになります。

■経理・財務関連 1. 電子帳簿保存法改正(2024年1月1日開始) 2. 金融商品取引法改正(2024年4月1日施行)

■労務関連 3. 労働安全衛生規則改正(2024年4月1日施行) 4. 労働基準法施行規則改正(2024年4月1日施行) 5. 改善基準告示改正(2024年4月1日施行) 6. 厚生年金保険法・健康保険法改正(2024年10月1日施行)

■法務関連 7.フリーランス保護新法(2024年11月までに施行)

■障害者法関連 8. 障害者差別解消法改正(2024年4月1日施行) 9. 障害者総合支援法改正(2024年4月1日施行)

■知的財産関連 10. 意匠法改正(2024年1月1日施行) 11. 商標法改正(2024年4月1日施行) 12. 不正競争防止法改正(2024年4月1日施行) 13. 景品表示法改正(2024年11月までに施行)

■その他の分野 14. 民法改正(2024年4月1日施行) 15. 不動産登記法改正(2024年4月1日施行) 16. 民事訴訟法改正(2024年3月1日施行) など

今回は、その中で中小企業経営に関係がありそうな制度改正をご紹介します。

1 電子帳簿保存法改正(2024年1月1日開始)【電子取引データ保存の猶予期間が終了】

電子データ保存は元々2022年1月1日に施行された改正電子帳簿保存法により、電子取引に係る データは電子保存が義務付けられ、紙に印刷して保存することは不可とされていました。 しかし2年間の猶予措置が設けられましたので、一定の要件を満たせば、2023年12月末までは 紙による保存も可能でした。 しかし、2024年になりその猶予期間も終了しましたので、今年からは電子取引に係るデータは 電子保存が一律で義務付けられています。 なお、その電子データ保存の注意点は次のとおりです。 1.手書き帳簿は対象外 手書き帳簿とは、たとえパソコンで作成したものであっても、”手書きの追記”があれば 手書きとなりますので、電子保存はできません。 2.データスキャンはカラーかつ現物大 データスキャンは”カラー”で、かつ”現物大”であることが必須となっています。 モノクロスキャンや縮小スキャンでは、電子保存はできません。 3.ある一定の古いものは現物での保存する 古いものはそのまま原本での保存することになります。 古いものとは、2カ月と7営業日が過ぎた書類等のことを指します。 4.電子データの保存期間は7年間 保存期間は7年間ですが、その間にパソコンが壊れたり、データファイルが破損したりする 恐れもありますので、併せてなんらかの復旧対策を講じる必要があります。

2 金融商品取引法改正(2024年4月1日施行)【四半期報告書の廃止等】

金融商品取引法は上場企業に対する「企業情報開示」を義務付けている法律です。 その中で「四半期報告書」が義務付けられていましたが、「決算短信」と内容が重複することも 多いので、2024年4月1日に施行される金融商品取引法の改正から「四半期報告書」が廃止される ことになりました。 今回の金融商品取引法改正には、そのほかにも顧客本位の業務運営の確保、金融リテラシーの向上、 デジタル化進展に対応した顧客等の利便性向上や保護に関する規定が盛り込まれています。

3 労働基準法施行規則改正(2024年4月1日施行)【労働条件明示のルール・裁量労働制の見直し】

(1)労働条件明示のルール変更 今回の労働基準法施行規則の改正で、2024年4月1日以降、労働者を雇い入れる場合に交付する 「労働条件通知書」に、次の記載が義務付けられます。 1.就業場所と従事すべき業務の変更範囲 2.更新上限の有無および内容 3.無期転換申込権が発生する更新のタイミングごとに無期転換を申し込むことができる旨の記載 4.無期転換申込権が発生する更新のタイミングごとに無期転換後の労働条件の記載

(2)裁量労働制の見直し 「専門業務型裁量労働制」の対象業務に次の業務が追加され、労使協定等に記載すべき事項が追加 されます。 1.追加される対象業務 ・銀行又は証券会社における顧客の合併、および買収に関する調査又は分析、およびこれに基づく 合併、および買収に関する考案、および助言の業務(M&Aアドバイザリーに関する業務) 2.労使協定等への記載が追加される事項 ・労働者本人の同意 ・労働者が同意をしなかった場合の不利益な取り扱いの禁止 ・同意の撤回の手続き ・各労働者の同意および同意の撤回に関する記録の保存

4 改善基準告示改正(2024年4月1日施行)【特定業種における労働時間の上限規制の見直し】

2024年4月1日から改善基準告示の改正が施行され、ドライバーの労働時間に関する規制が 厳格化されます。これがいわゆる「物流の2024年問題」といわれるものです。 具体的にはドライバーの拘束時間の上限が短縮されるほか、勤務間インターバルの確保などが 求められます。

5 厚生年金保険法・健康保険法改正(2024年10月1日施行)【51人以上の事業所で社会保険適用対象】

社会保険の適用拡大は、企業経営に大きな影響を与える改正です。 2024年10月から、社会保険の「加入条件」は以下のように改正されます。 1.従業員数が「常時101人以上」から「51人以上」である事業所までに拡大 2.週の所定労働時間が「20時間」以上である従業員 3.雇用期間が「2か月」を超えて見込まれる従業員 4.賃金の月額が「88,000円」以上である従業員 5.学生ではない(一部例外もあり)従業員

従業員が「常時51人以上」に変われば、多くの中小企業でも該当する場合が多くなり、 法定福利費などの負担増が見込まれます。 ぜひとも、いまから抜本的な経営改革を行い、社会保険の改正に備えましょう。

6 フリーランス保護法(2024年11月までに施行)【契約内容の明示等を義務化】

「フリーランス保護法」は新しい法律です。働き方の多様化の進展に鑑みて、個人が事業者として 受託した業務に安定的に従事することができる環境を整備することを目的にしています。 各種の労働法が適用される一般労働者とは違い、これまでフリーランスには取引における立場が保障 されていませんでした。 下請法によって、一定の保護を受けられる場合もありましたが、資本金要件を満たさず下請法が適用 されないケースもあったといわています。 そこで、新しく「フリーランス保護法」で資本金の多寡を問わず以下の規制などを定め、取引に おけるフリーランスの保護を図ることとなりました。 なお、2024年11月までの施行が予定されています。

フリーランス保護法による規制 1.書面等での契約内容の明示 2.報酬の60日以内支払い 3.募集情報の的確な表示 4.ハラスメント対策の明示

7 障害者差別解消法改正(2024年4月1日施行)【事業者による障害者への合理的配慮提供の義務化】

障害者の方を雇用することは、いまや経営者として心がけないといけない時代となっています。 そこで、障害者差別解消法が改正され、事業者に対して障害者への合理的配慮の提供が義務付け られます。

障害者差別解消法改正の内容 1.障害を理由とする「不当な差別的取扱い」の禁止 2.障害のある人から申出があった場合に「合理的配慮の提供」を行う

これまでこれら障害者に対する「合理的配慮の提供義務」は、国や地方公共団体などに限られて いましたが、今回の改正によって民間にも国や地方公共団体と同等に法律上の義務を求めるように なります。

8 障害者総合支援法改正(2024年4月1日施行)【障害者等の地域生活や就労支援の強化等】

障害者総合支援法の改正によって、障害者等の希望する生活をよりよく実現するための変更が 行われます。

障害者総合支援法改正のポイント 1.障害者等の地域生活支援体制の充実 2.障害者の就労支援および障害者雇用の質の向上の推進 3.精神障害者の希望やニーズに応じた支援体制の整備 4.難病患者等に対する適切な医療の充実および療養生活支援の強化 5.障害者・難病等についてのデータベースに関する規定を整備 等々

9 不正競争防止法改正(2024年4月1日施行)【ブランド・デザインの保護強化等】

不正競争防止法の改正では、主に以下の改正が行われます。

不正競争防止法改正のポイント 1.ブランド・デザインの保護強化 2.営業秘密・限定提供データの保護強化 3.損害賠償額の算定規定の拡充 4.外国公務員贈賄罪の強化・拡充

どちらかと言えば、中小企業はこれらの面において認識が甘いとも言われていますが、 今後は一層、ブランドやデザインなどの権利に気を付けていかねばなりません。

| ||

令和6年3月の税務 | ||

| 項目 | 期限 | |

| 2月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 3月11日 |

| 所得税確定損失申告書の提出 | 提出期限 | 3月15日 |

| 個人の青色申告の承認申請 | 申請期限 | 3月15日 |

| 前年分所得税の確定申告(期間2月16日から3月15日まで) | 申告期限 | 3月15日 |

| 前年分所得税の総収入金額報告書の提出 | 提出期限 | 3月15日 |

| 確定申告税額の延納の届出書の提出(期限:5月31日) | 提出期限 | 3月15日 |

| 前年分贈与税の申告(期間:2月1日から3月15日まで) | 申告期限 | 3月15日 |

| 個人の道府県民税・市町村民税・事業税及び事業所税の申告 | 申告期限 | 3月15日 |

| 国外財産調書の提出 | 提出期限 | 3月15日 |

| 1月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 4月 1日 |

| 個人事業者の前年分の消費税・地方消費税の確定申告 | 申告期限 | 4月 1日 |

| 1月、4月、7月、10月決算法人及び個人事業者(前年12月分)の3ヶ月ごとの期間短縮に 係る確定申告[消費税・地方消費税] | 申告期限 | 4月 1日 |

| 7月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 4月 1日 |

| 法人・個人事業者(前年12月分及び当年1月分)の1ヶ月ごとの期間短縮に係る 確定申告[消費税・地方消費税] | 申告期限 | 4月 1日 |

| 消費税の年税額が400万円超の4月、7月、10月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 4月 1日 |

| 消費税の年税額が4,800万円超の12月、1月決算法人を除く法人の1ヶ月ごとの 中間申告(11月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 4月 1日 |

今月のトピックス

新年あけましておめでとうございます

本年もどうぞよろしくお願いいたします

★『年末調整』の提出期限は1月31日です!

年末調整は1月31日までですので、従業員の皆さんからの提出書類収集を急ぎましょう。

《従業員の皆さんに提出していただく書類》 1.給与所得者の扶養控除等(異動)申告書 2.保険料控除申告書兼配偶者特別控除申告書 3.住宅借入金等特別控除申告書 4.生命保険料控除証明書 ※各保険会社から10月中頃から郵送されて来ています。 5.地震保険料控除証明書 ※各保険会社から10月中頃から郵送されて来ています。 6.ご自分で納付された国民年金保険料、国民年金基金の掛金控除証明書や領収証 7.小規模企業共済等掛金払込証明書 8.住宅借入金等特別控除証明書 9.償還金額の証明書または借入金額の年末残高証明書 10.本年中途採用の人は前職分の源泉徴収票

★『電子帳簿保存法』のペーパーレス化導入

「猶予期間」は終了しています!

昨年末でペーパーレス化導入猶予期間が終了し、今年から本格的にペーパーレス化に取り組まなけ

ポイント1 ほぼすべての事業者が対象です 『電子帳簿保存法』は、本来、事業の取引書類のデジタル化を促進することで、経営の効率と透明性

①パソコンで作成した仕訳帳、総勘定元帳、貸借対照表、損益計算書などは

②郵送などで受領した見積書や契約書、請求書、領収書などは

③メールなどで受領した見積書や契約書、請求書、領収書などは

ポイント2 対象となる書類は「経理書類」 『電子帳簿保存法』の対象となる書類は、作成した帳簿や会計資料、受領した証憑書など、経理に

①スキャナーで読み取る期間が3営業日以内から、最長2カ月と7営業日以内に延長されました。

②これら電子データを探す「検索キー」には、取引年月日・取引金額・取引先の3つで検索でき

③電子帳簿保存をすれば、紙帳簿の「7年間保存」義務が無くなりました。

これらによって、紙の保存コストや事務コストが大幅に改善されるは言われてはいますが、

ポイント3 保存の要件電子帳簿保存法の「保存要件」は次のとおりです。

(1)真実性の要件 真実性の要件とは、データの作成や訂正あるいは削除が記録され、記録が改ざんされていないことを

(2)可視性の要件 可視性の要件とは、保存した電子データは取引日や金額あるいは取引先で検索できなければならない

(3)その他 スキャナーで読み込んで保存する場合には、「解像度」や「カラー画像」など、いくつかの要件を

ポイント4 罰則規定 昨年末で猶予期間は終わっていますので、今年から『電子帳簿保存法』の対応をしなかった場合には

(1)重加算税10% 保存電子データに改ざんや不正あるいは申告漏れがあった場合、課税額に重加算税10%を加えた

(2)青色申告の取消し 『電子帳簿保存法』に違反した場合に、「青色申告の承認」が取り消される可能性もあると言われて

(3)100万円以下の罰金 『電子帳簿保存法』に対応をしないということは、『会社法』にも違反していることになります。

但し、『電子帳簿保存法』に対応しないからといって、直ちに罰則を受けるわけではありませんので、 法律の精神を理解して、要件を満たした適切な電子データの保存を心がけることが大切だと思います。

ポイント5 電子帳簿保存法の対象とならない事業者とは? 『電子帳簿保存法』は、原則、すべての法人企業と個人事業主が対象となります。

★3月決算月に行わなければならいこと

1.実地棚卸 売上に”対応する”原価を正確に計算するために行うのが「実地棚卸」です。

税務調査でも指摘されることが多いので、使っていない在庫をしっかり把握しましょう。

2.減価償却の処理 減価償却は使用期間が長い固定資産を、使う年数に分けて費用計上するために行うものです。

3.経過勘定の処理 「経過勘定」には、前払費用・未払費用・貸倒引当金などのほか、開業費や仮払金・仮受金など

4.精算表と勘定科目内訳書の作成 精算表とは、本来、決算整理仕訳の数字を、決算整理前の残高試算表に反映させたものです。

このような決算作業が終われば、今期の結果を吟味する習慣をつけることが大切です。

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和6年2月の税務 | ||

| 項目 | 期限 | |

| 1月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 2月13日 |

| 前年12月決算法人(決算期の定めのないもの含む)の確定申告[法人税・消費税・ 地方消費税・法人事業税・(法人事業所税)・法人住民税] | 申告期限 | 2月29日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 2月29日 |

| 法人の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 2月29日 |

| 6月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 2月29日 |

| 消費税の年税額が400万円超の3月、6月、9月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 2月29日 |

| 消費税の年税額が4,800万円超の11月、12月決算法人を除く法人の1ヶ月ごとの 中間申告(10月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 2月29日 |

| 前年分所得税の確定申告(2月16日~3月15日) | ||

| 前年分贈与税の申告(2月1日~3月15日) | ||

| 固定資産税(都市計画税)の第4期分の納付 | ||

今月のトピックス

★来年に備え、2023年の経営をチェック!

2023年もあと10日余りを残すのみとなり、今年1年はどのような年であったでしょうか。

年末財務のチェック!(1)キャッシュ(現金+預金)の状況 現預金は基本的に「平均月商」と比べて、状況をチェックします。

(2)売上債権の残高 売上債権は「多くあれば、あるほど安心」というものではありません。

(3)棚卸資産の状況 まず、「実地棚卸」を行って、目で確認します。

(4)固定資産の状況 事業は個人とは違いますから、財産なんてありません。すべて事業に供するものです。

(5)支払債務の状況 支払債務とは、支払手形と買掛金のことです。 (6)借入金の状況 借入金は別名「有利子負債」とも言われ、事業を大きくするカンフル剤でもありますが、

(7)自己資本の状況 自己資本とは「純資産」ことで、総資本を比べると「自己資本比率」が掴めます。

(8)売上高の状況 「デフレの解消」などと言っていますが、経営に関する費用は毎年増加していくのが「常」です。

(9)粗利益の状況 粗利益とは、「売上総利益」と考えてもいいのですが、本質は「売上-直接原価」です。

(10)人件費の状況 粗利益の源泉は商品そのものでもありますが、その源泉は「人」であり、人のやる気や士気です。

(11)最終利益の状況 最終利益(経常利益や当期純利益)は、将来の事業資金を確保するためにも高めたいものです。

★新しい1年の経営方針を立てましょう

経営方針は従業員の皆さんに示す「羅針盤」です! 新しい年を迎え、新年の経営方針を示す企業も多くありますが、一番多いのは示さない企業です。

2024年が良い1年でありますように!

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■

| ||

令和6年1月の税務 | ||

| 項目 | 期限 | |

| 前年12月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 1月10日 |

| 前年11月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・ (法人事業所税)・法人住民税] | 申告期限 | 1月31日 |

| 源泉徴収票の交付 | 交付期限 | 1月31日 |

| 支払調書の提出 | 提出期限 | 1月31日 |

| 固定資産税の償却資産に関する申告 | 申告期限 | 1月31日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 1月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 1月31日 |

| 5月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 1月31日 |

| 消費税の年税額が400万円超の2月、5月、8月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 1月31日 |

| 消費税の年税額が4,800万円超の10月、11月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(9月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 1月31日 |

| 給与支払報告書の提出 | 提出期限 | 1月31日 |

| 個人の道府県民税及び市町村民税の納付(第4期分) | ||

| 給与所得者の扶養控除等申告書の提出 | ||

今月のトピックス

★令和5年(2023年)の『年末調整』変更事項

毎年大きな変更点があることも多い『年末調整』ですが、今年も昨年同様、大きな変更はありません。

1 配偶者や扶養親族に「退職所得」が見込まれる場合は申告が必要! 税制改正に伴い、2023年分の年末調整から各種控除の対象となる配偶者又は扶養親族に退職所得が

2 扶養控除等が提供される国外居住親族の範囲が一部変更! これまでは16歳以上の国外居住者(非居住者)はすべて扶養控除の対象でしたが、

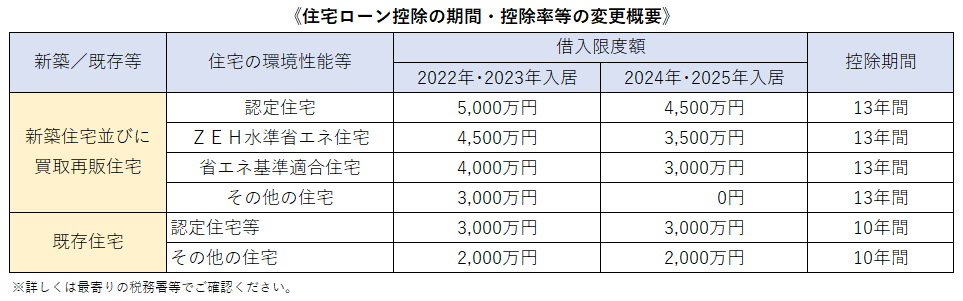

3 住宅ローン控除の期間・控除率などが変更! 住宅ローン控除制度は2022年度の税制改正によって、適用期限が2025年12月31日まで延長されて

詳しくは、税理士あるいは社会保険労務士または税務署にご確認ください。

★【再掲載】『年末調整』資料収集はお早めに!

年末調整まであと1ヵ月、従業員の皆さんに提出書類の提出を急ぎましょう。

《従業員の皆さんに提出していただく書類》 1.給与所得者の扶養控除等(異動)申告書 2.保険料控除申告書兼配偶者特別控除申告書 3.住宅借入金等特別控除申告書 4.生命保険料控除証明書 ※各保険会社から10月中頃から郵送されて来ています。 5.地震保険料控除証明書 ※各保険会社から10月中頃から郵送されて来ています。 6.ご自分で納付された国民年金保険料、国民年金基金の掛金控除証明書や領収証 7.小規模企業共済等掛金払込証明書 8.住宅借入金等特別控除証明書 9.償還金額の証明書または借入金額の年末残高証明書 10.本年中途採用の人は前職分の源泉徴収票

★『電子帳簿保存法』2023年末で猶予期間が終了! 2023年末で導入猶予期間が終了した『電子帳簿保存法』、2024年から本格的に運用が開始されます。

1 ほぼすべての事業者が対象 電子帳簿保存法は事業の取引書類のデジタル化を促進し、効率性と透明性を高めるための法律です。

2 対象となる書類 電子帳簿保存法の対象となる書類は、事業者が事業活動で利用する経理帳簿や会計帳簿、受領書など

3 保存要件電子帳簿保存法に対応するための保存要件には、主に2つの要件があります。

(1)真実性の要件

(2)可視性の要件

(3)その他

4 罰則規定等 2023年末までが、電子帳簿保存法の改正による対応の「猶予期間」です。

(1)重加算税10%が加算される可能性

もちろん、電子帳簿保存法に対応しないからと言って、直ちに罰則を受けるわけではありません。

5 電子帳簿保存法の対象とならない事業者 電子帳簿保存法は、すべての法人企業・個人事業主が対象となります。

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■

| ||

令和5年12月の税務 | ||

| 項目 | 期限 | |

| 11月分源泉所得税・住民税の特別徴収税額、納期の特例を受けている者の 住民税の特別徴収額(6月~11月分)の納付 | 納付期限 | 12月11日 |

| 10月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 1月 4日 |

| 1月、4月、7月、10月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 1月 4日 |

| 4月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 1月 4日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 1月 4日 |

| 消費税の年税額が400万円超の1月、4月、7月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 1月 4日 |

| 消費税の年税額が4,800万円超の9月、10月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(8月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 1月 4日 |

| 給与所得の年末調整 | ||

| 給与所得者の保険料控除・受託取得控除申告書の提出 | ||

| 固定資産税(都市計画税)の第3期分の納付 | ||

今月のトピックス

★あるあるインボイス

インボイス制度が2023年(令和5年)10月1日より始まりました。

1 免税事業者の意味 免税事業者とは「消費税の納付義務がない事業者」のことであり、「消費税を課税してはいけない事

2 インボイス登録番号 インボイス登録番号とは、「適格請求書発行事業者登録申請書」を税務署に提出し、適格請求書発行

3 消費税の端数処理 これまで消費税の端数処理は、商品ごとの端数処理も認められていました。

4 インボイス(適格請求書)の形式 実はインボイス制度では、請求書の形式だけに限定されていません。

5 インボイスの管理 インボイス制度開始後は、インボイス登録番号があるインボイスと登録番号がない請求書等を分けて

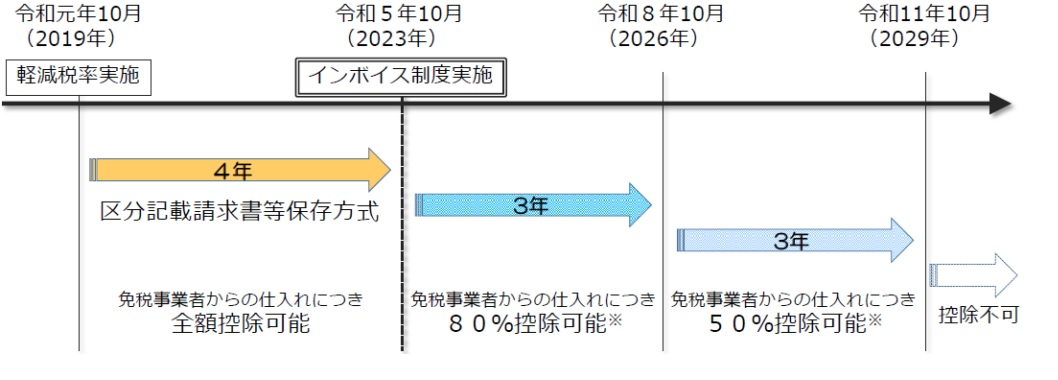

6 インボイス制度の経過措置 インボイス制度は免税事業者と取引がある課税事業者にとって、消費税の負担が大きくなってしまう

【出典】国税庁:令和3年2月の消費税経理通達の改正の趣旨

つまり、制度開始から3年間は、免税事業者からの仕入は「80%の仕入税額控除」が可能となって

7 簡易課税制度 簡易課税制度とは、課税売上高に対して、業種ごとで定められている「みなし仕入率」を乗じて消費

8 2割特例 インボイス制度に対応するために免税事業者から課税事業者になった場合は、売上に係る消費税の

9 経理負担軽減のための特例 インボイス制度では仕入税額控除を適用するためには、原則、売り手が発行したインボイスが必要

(1)公共交通機関特例 公共交通機関へ支払った3万円(税込)未満の交通費については、インボイスは不要となります。

≪一定の事項≫

(2)出張旅費等特例 従業員等に支給する、通常必要と認められる出張旅費等(出張旅費、宿泊費、日当および通勤手当)

≪一定の事項≫

(3)少額特例 基準期間(2期前)の課税売上が1億円以下、又は特定期間(前期の上半期)課税売上が5千万円

≪一定の事項≫

意外と目から鱗の話もあったのではないのでしょうか?

★『年末調整』の資料集はお早めに 11月の声が聞こえ出すと、そろそろ年末に向けた準備をしなければなりません。 《従業員の皆さんにご提出していただく書類》1.給与所得者の扶養控除等(異動)申告書 2.保険料控除申告書兼配偶者特別控除申告書 3.住宅借入金等特別控除申告書 4.生命保険料控除証明書 ※各保険会社から10月中頃から郵送されてきます。 5.地震保険料控除証明書 ※各保険会社から10月中頃から郵送されてきます。 6.ご自分で納付された国民年金保険料、国民年金基金の掛金控除証明書や領収証 7.小規模企業共済等掛金払込証明書 8.住宅借入金等特別控除証明書 9.償還金額の証明書または借入金額の年末残高証明書 10.本年中途採用の人は前職分の源泉徴収票 ☆☆ ワンポイント・アドバイス ☆☆

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和5年11月の税務 | ||

| 項目 | 期限 | |

| 10月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 11月10日 |

| 所得税の予定納税額の減額申請 | 申請期限 | 11月15日 |

| 9月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 11月30日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 11月30日 |

| 3月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 11月30日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 11月30日 |

| 消費税の年税額が400万円超の3月、6月、12月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 11月30日 |

| 消費税の年税額が4,800万円超の8月、9月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(7月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 11月30日 |

| 所得税の予定納税額の納付(第2期分) | 納付期限 | 11月30日 |

| 特別農業所得者の所得税の予定納税額の納付 | 納付期限 | 11月30日 |

| 個人事業税の納付(第2期分) | ||

今月のトピックス

★いよいよインボイス制度が開始!

あと10日あまり、10月1日から『インボイス制度』が開始されます。 準備は万全ですか。

報道によれば、約300万の課税事業者のうち、すでに95%にあたる285万が『適格請求書発行事業者』

10月1日に間に合わせる登録申請はまだ出来ます。

検討されている方は所轄税務署で登録を済ませましょう。

そこで今回は「インボイス制度」開始直前の適格請求書発行事業者としての確認事項を説明します。

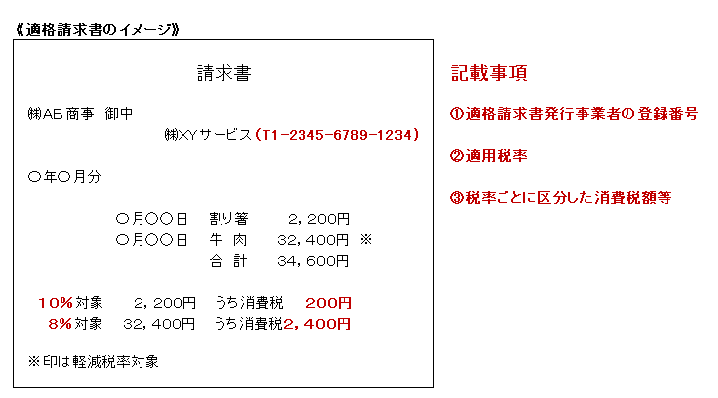

1 請求書記載内容の変更適格請求書(インボイス)とするためには、次の項目を必ず記載しなくてはなりません。

①社名と適格請求書発行事業者登録番号

これまでの請求書と比較しますと、

なお、10月1日から発行する適格請求書には、

2 適格請求書発行事業者登録番号の事前通知 10月から発行する適格請求書には『適格請求書発行事業者登録番号』を記載していますので、

3 会計ソフトの再確認 10月以降、帳簿にも取引の消費税率が10%か、8%なのか、わかるように記載しなくてなりません。

4 仕入先等の変更検討 もし、仕入先や日常の備品などの購入先が『適格請求書発行事業者』でないのであれば、

5 10月以降の業績管理 インボイス制度は業績に大きな影響を与えるかもわかりません。

最後に、日本経済新聞9月13日付朝刊で、住沢整国税庁長官が「インボイス税務調査は大口・悪質な

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和5年10月の税務 | ||

| 項目 | 期限 | |

| インボイス制度(適格請求書発行制度)開始 | 10月1日 | |

| 9月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 10月10日 |

| 特別農業所得者への予定納税基準額等の通知 | 通知期限 | 10月16日 |

| 8月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 10月31日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 10月31日 |

| 2月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 10月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 10月31日 |

| 消費税の年税額が400万円超の2月、5月、11月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 10月31日 |

| 消費税の年税額が4,800万円超の7月、8月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(6月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 10月31日 |

| 個人の道府県民税及び市町村民税の納付(第3期分) | ||

今月のトピックス

★インボイス制度開始 10月1日(日)

インボイス制度開始まであと40日余りです。

★財務体質強化のポイント

インボイス制度の開始に伴い、最近、経済に関するニューズが盛んに報道されています。

8月8日 リーマンショック並みの需要不足で、製造業の景気指数が主要29カ国及び地域で7割が不振 8月8日 6月の実質賃金、前年同月比で1.6%減少 8月15日 上場の地方銀行74行で融資焦げ付きに備え、費用を7割増しにする 8月15日 国内総生産実質GDP、年率6.0%アップ 8月21日 1ドル145円前半に

そのような状況下でインボス制度が始まりますので、先行きは全く読めません。 そこで重要なことは、少しでも「自社の財務体質の強化を図っておく」という経営です。 そこで今回は、どのような財務体質を目指していけばよいのか、会計資料からご紹介します。

1 財務体質とは会計のどこを見る?自社の財務体質は『貸借対照表(B/S)』に表されています。 具体的には資金の運用を示す『総資産』、資金の調達を示す『総資本』によって示されています。

2 どのような総資産をめざせばよいのか?総資産は大きく『流動資産』と『固定資産』に分けられています。 財務体質を強化する総資産とは、固定資産は必要最小限度にし、流動資産を高めることです。 さらに流動資産の中でも、『当座資産』を高めることが大切です。 そのためには『棚卸資産』は必要最小限度にして、『その他の流動資産』も抑えることです。 また当座資産の中でも、『現預金』を高める経営が大切です。 そのためには『売上債権』は期日とおりに回収することと、黒字経営を続けることが 大切となります。 そのような結果、経営環境の変化にも強い財務体質にすることにつながって行きます。 最低目標として、「月商3カ月分程度の手元資金」は常に保有できるようにしておきたい

3 どのような総資本をめざせばよいのか? 総資本とは、『負債』と『純資産』の総称です。 したがって、負債をなるべく抑え、純資産を増やしていく経営が重要です。 また負債の中でも、特に『短期借入金』『長期借入金』を減らすことが大事です。 なぜなら、ともに支払金利が発生し、損益に負担を与えることになるからです。 しかし、すぐに借入金を減らすことは資金がないとできませんので、 純資産を増やしていくためには、毎月、月次決算を行い、

このように会計は決算申告のための事務ではなく

財務体質を強くする経営管理業務なのです!

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和5年9月の税務 | ||

| 項目 | 期限 | |

| 8月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 09月11日 |

| 7月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 10月02日 |

| 1月、4月、7、10月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 10月02日 |

| 1月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 10月02日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 10月02日 |

| 消費税の年税額が400万円超の1月、4月、10月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 10月02日 |

| 消費税の年税額が4,800万円超の6月、7月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(5月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 10月02日 |

今月のトピックス

さて、もう間もなく8月となり、いよいよ大改正と言われている『インボイス制度』の開始まで

あと 約2カ月 ・・・。 そこで今回は、あらためて『インボイス制度』についてお伝えします。

★インボイス制度

1 導入の目的 インボイス制度とは

目的1:複数税率に対応するため

目的2:消費税額を正確に把握するため

目的3:消費税納付に関する不正やミスを防ぐため

2 仕入税額控除とは 仕入や経費の支払いで課税された消費税を、売上で消費者等から預かった消費税と差引ができる

3 インボイス制度の概要 インボイス制度では、従前までの区分記載請求書に記載要件が加わりますので、

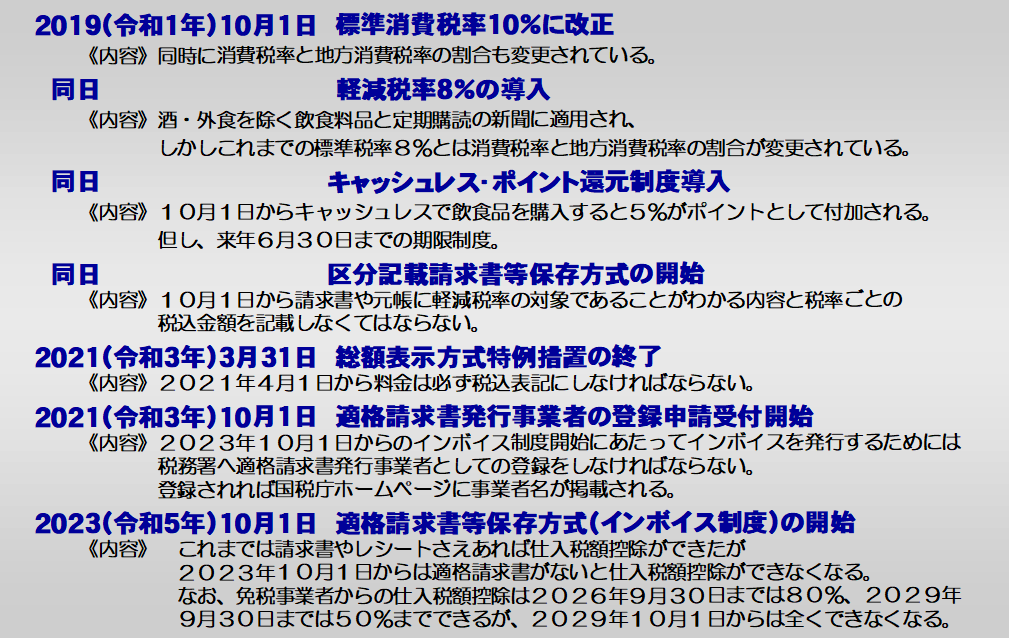

(1)インボイス制度の開始時期

(2)インボイス制度の主な軽減措置

4 インボイス制度に対応する際の注意点 (1)必ず、請求書の様式を変更しなければならない

《仕入税額控除の経過措置》 2023年10月1日〜2026年9月30日:80%控除

(2)課税事業者と免税事業者の取引に影響が出てくる恐れがある

(3)経理事務の負担が増える

インボイス制度開始まであと2カ月!

準備万端ですか?

不明な点は最寄りの税務署又は依頼されている会計事務所に確認するようにしましょう。

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和5年8月の税務 | ||

| 項目 | 期限 | |

| 7月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 08月10日 |

| 6月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 08月31日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 08月31日 |

| 12月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 08月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 08月31日 |

| 消費税の年税額が400万円超の3月、9月、12月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 08月31日 |

| 消費税の年税額が4,800万円超の5月、6月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(4月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 08月31日 |

| 個人事業者の当年分の消費税・地方消費税の中間申告 | 申告期限 | 08月31日 |

| 個人事業税の納付(第1期分) | ||

| 個人の道府県民税及び市町村民税の納付(第2期分) | ||

今月のトピックス

★社会保険関係の申告

6月・7月は社会保険関係の申告時期です。 忘れずに申告しましょう。

『労働保険申告書』 提出期間6月1日(木)~7月10日(月)

『算定基礎届』 提出期間7月1日(土)~7月10日(月)

★ChatGTP とは

最近よくメディアで取り上げられている「ChatGTP(チャット ジー・ピー・ティー)」です

たとえば「A商品について教えて」と質問すると・・

そこで今回は、その話題の『Chat GTP』についてご紹介します。

1 ChatGPTとは アメリカのOpenAI社が開発した、人工知能AIを使ったチャットサービスのことです。 『ChatGPT』という用語を分解すると、それぞれ次のような意味になります。

①Chat チャットとは「雑談」とか「おしゃべり」「会話」のことを

つまり、『ChatGPT』とは

2 ChatGPTの仕組み ChatGPTは大規模な言語モデル「Large Language Models(LLM)」と

ChatGPTは質問に対して自然な回答をするだけでなく、文章の作成や添削、校正、要約など

しかしその反面、正確性を保つには、やはりヒトがしないといけないとも言われており、万が一、

3 ChatGPTの利用料金 驚きですが、ChatGPTの利用料金は、基本的に「無料」です。 しかし、OpenAI社はこう宣言しています。

4 ChatGPTの日本語対応 基本言語は「英語」です。

5 ChatGPTの始め方 ChatGPTはインターネット経由で利用しますから、ソフトウェアをパソコンにインストール 問題点もいろいろあると言われており、特にEU諸国からは個人情報保護法の観点から警戒されて

なお、MicrosoftはOpenAI社と提携しており、マイクロソフトのインターネット

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和5年7月の税務 | ||

| 項目 | 期限 | |

| 6月分源泉所得税・住民税の特別徴収税額・納付 | 納付期限 | 7月10日 |

| 所得税の予定納税額の減額申請 | 申請期限 | 7月18日 |

| 5月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 7月31日 |

| 所得税の予定納税額の納付(第1期分) | 納付期限 | 7月31日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 7月31日 |

| 11月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 7月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 7月31日 |

| 消費税の年税額が400万円超の2月、8月、11月決算法人の3ヶ月ごと の中間申告[消費税・地方消費税] | 申告期限 | 7月31日 |

| 消費税の年税額が4,800万円超の4月、5月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(3月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 7月31日 |

| 固定資産税(都市計画税)の第2期分の納付 | ||

今月のトピックス

★3月決算法人の確定申告と納付期限

3月決算法人の申告および納付期限は5月31日(水)です!

★強い会社にする決算書の読み方

決算書は法人税と消費税を納付のためだけに税務署へ提出する資料ではありません。 そこで今回は国際情勢が不安定なため、先行きが読めない現代において強い会社経営を行うために

強い会社経営とは「強い会社経営」とは、黒字経営を継続し、手元資金を豊富にする経営をいいます。 「手元資金を豊富にする経営」とは、次のような経営です。 ①黒字経営を続けることをベースに

今回は「手元資金を豊富にする」その1点に絞り、会計資料の読み方とその改善策を考えます。

手元資金を読み方 上場企業や上場をめざす企業であれば手元資金を置いておくだけでは何も活用していませんので、

では、現状の手元資金有り高をどのようにして見て、判断すればよいのでしょうか?

1⃣ 平均月商倍率(カ月分)= 手元資金 ÷ 平均月商 あたなの会社はいくらになりますか?

次は近く支払わなくてはならないもの『負債』と比べます。

2⃣ 流動負債比率(%)= 手元資金 ÷ 流動負債 ×100 最低でも2倍の余裕、つまり「200%程度」は維持していきたいものです。

最後に運転資金の「不足額」を知ります。

3⃣ 運転資金不足額=(売上債権+棚卸資産)- 買入債務 売上債権と棚卸資産は、いま売買で運用している運転資金です。

手元資金の改善策 具体的な対策は会社によって違いますので、ここではその考え方を紹介します。

1⃣ 手元資金以外の総資産をスリム化する 総資産は手元資金以外を少なくすれば、その分、手元資金が増えていく構造になっています。

1.「固定資産」を必要なものだけにして、それ以外を処分すれば、いくらかでも資金化でき

2.「その他流動資産」を少なくすれば、つまり回収すれば、手元資金が厚くなります。

3.「棚卸資産」を必要最小限できれば、その分「手元資金」として残ります。

4.「売上債権」を減らせば、つまり期日通りに回収すれば、「手元資金」が厚くなります。

2⃣ 月次損益を黒字にする 「総資産は手元資金以外を少なくする」は、得た資金の使い方の問題です。

1.売上高は常に前年比と比較して状況を把握する

2.粗利益(売上総利益)増益が最重要課題

3.人手不足を安易に数だけに求めない

4.経費は削減することが基本

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ 会計・税務・経営に関するご相談は、ご遠慮なく、私たちにお問い合わせください。 | ||

令和5年6月の税務 | ||

| 項目 | 期限 | |

| 5月分源泉所得税・住民税の特別徴収税額・納付の特例を受けている者の住民税の特別 徴収額(前年12月~当年5月分)の納付 | 納付期限 | 6月12日 |

| 所得税の予定納税額の通知 | 通知期限 | 6月15日 |

| 4月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 6月30日 |

| 1月、4月、7月、10月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 6月30日 |

| 10月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 6月30日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 6月30日 |

| 消費税の年税額が400万円超の1月、7月、10月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 6月30日 |

| 消費税の年税額が4,800万円超の3月、4月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(2月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 6月30日 |

| 個人の道府県民税及び市町村民税の納付(第1期分) | ||

今月のトピックス

もう間もなく5月、5月といえば3月決算法人の申告シーズンです。

3月決算法人の申告と納付期限は5月31日(水)です!

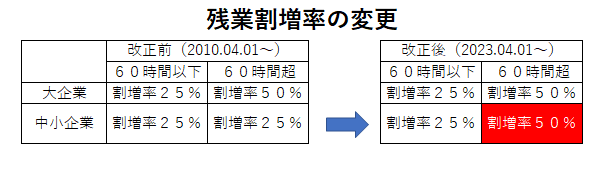

★時間外割増率猶予措置が廃止されています

4月から新年度を迎えていますが、『働き方改革』最後の猶予事項であった中小企業に対する これまで、中小企業は1日8時間/週40時間を超えた労働時間に対しては「25%以上」の これにより60時間を超える部分は「25%+50%」の割増賃金を支払わなければなりません。

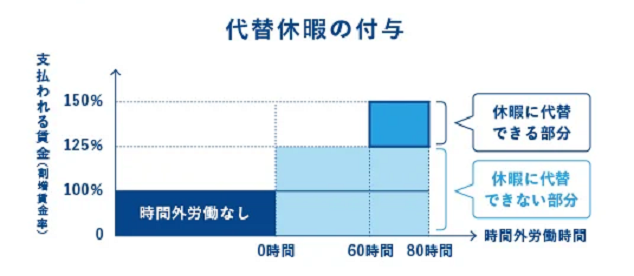

1 時間外割増率猶予措置廃止の改正内容時間外労働時間が60時間を超えてしまった場合、その部分について2つの対処方法があります。

(1)割増賃金率の引き上げる ひとつは60時間を超えた部分に対して「50%以上」の割増賃金率による割増賃金を支払うこと

なお、深夜労働(22:00~5:00)との関係では

たとえば・・ 通常時間単価2000円の従業員が月60時間を超えかつその中で深夜残業が6時間だった場合

その深夜残業手当部分の賃金は「2000円×(1.25+0.50+0.25)×6時間」という

さらにその日が法定休日であれば、法定休日労働の割増賃金率「35%」を加わります。

(2)代替休暇を活用する もう一つの対処方法は、

月60時間を超えた時間外労働部分に対しては いずれかの方法で対応する必要があります。

これらの対応は中小企業に対する猶予措置が廃止されましたので、すべての企業が対応しなければ

2 時間外割増率に対する必要な実務

(1)労働時間管理の必要性 当然なことながら労働時間管理がいままで以上に重要となります。

(2)残業時間を減らすための生産性の効率化 また人件費の高騰を回避ためや、何よりも従業員の健康維持のためにも残業時間そのものを削減する

(3)給料は下げない、否、むしろ上げる努力 さらにはそれでも従業員の給料を上げる経営努力が何もよりも大切です。

あと出しジャンケンのような条件付き給与引上げではなく、まず給与を引上げて従業員のやる気を

時間管理も大切ですが、それよりも大切なことは それらを吸収できる生産性の向上と付加価値の向上への工夫です!

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和5年5月の税務 | ||

| 項目 | 期限 | |

| 4月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 5月10日 |

| 特別農業所得者の承認申請 | 申請期限 | 5月15日 |

| 3月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] | 申告期限 | 5月31日 |

| 個人の道府県民税及び市町村民税の特別徴収税額の通知 | 通知期限 | 5月31日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る 確定申告[消費税・地方消費税] | 申告期限 | 5月31日 |

| 9月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税](半期分) | 申告期限 | 5月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 5月31日 |

| 消費税の年税額が400万円超の6月、9月、12月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 5月31日 |

| 消費税の年税額が4,800万円超の2月、3月決算法人を除く法人の1ヶ月ごとの 中間申告(1月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 5月31日 |

| 確定申告税額の延納届出による延納税額の納付 | 納付期限 | 5月31日 |

| 自動車税の納付 | ||

| 鉱区税の納付 | ||

今月のトピックス

★インボイス制度開始に伴う

『適格請求書発行事業者登録』について

適格請求書発行事業者として

しかし

インボイス事業者として活動するのであれば3月31日までに

『適格請求書発行事業者登録申請』をしましょう!

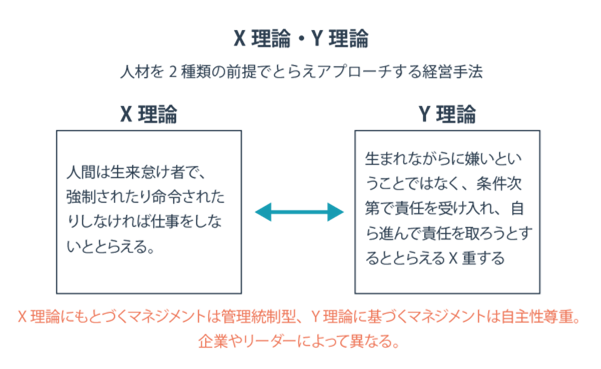

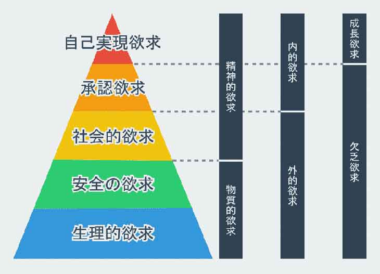

★いま、再注目されている『マズローの法則』

アブラハム・マズローが提唱した人間の自己実現に関する理論です。

日本の口はいまや減少に転じ、市場の縮小化が始まっています。

そこでいま注目されているのが「マズローの法則」なのです。

そもそも高付加価値化も生産性の向上も人材を抜きに考えることはできません。

マズローの法則には背景があります。

マグレガーはY理論である性善説で人間の自主性を尊重するマネジメントをすれば

1 人間の欲求 第1階層:生理的欲求 生理的欲求は5段階のもっとも下にあり基本的に生きるための欲求のことを指します。

2 人間の欲求 第2階層:安全の欲求

安全の欲求とは身体的に安全で経済的にも安定した環境で暮らしたいという欲求です。

対外的な経営方針を掲げる企業は多くありますが、

3 人間の欲求 第3階層:社会的欲求

社会的欲求とは家族や会社などの社会集団に所属し安心感を得るという欲求です。

物質的満足だけでなく自分を受け入れてくれる 親密な他者の存在も重要です!

4 人間の欲求 第4階層:承認欲求 承認欲求とは自分が所属する集団の中で高く評価されている、自分の能力が認められている

高位の役職であるポジションは能動的な活動を誘発します!

5 人間の欲求 第5階層:自己実現の欲求 最後の自己実現の欲求とは自分にしかできないことを成し遂げたい、自分らしく生きたい

6 マズローは晩年にもう1段階の高次元な欲求を付け加えました その第6階層の欲求は「自己超越の欲求」と呼ばれています。

立ち位置が違うのに 従業員に同じことを求めるオーナー経営者が多い!

現代は経営の高付加価値化と生産性の向上を図らなけばならない時代です。

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■ | ||

令和5年4月の税務 | ||

| 項目 | 期限 | |

| 3月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 4月10日 |

| 給与支払報告書に係る給与所得者異動届出(市町村長へ) | 届出期限 | 4月17日 |

| 2月決算法人の確定申告 [法人税・消費税・地方消費税・法人事業税・(法人事業所税)・法人住民税] | 申告期限 | 5月 1日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] | 申告期限 | 5月 1日 |

| 8月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) | 申告期限 | 5月 1日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 5月 1日 |

| 消費税の年税額が400万円超の5月、8月、11月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] | 申告期限 | 5月 1日 |

| 消費税の年税額が4,800万円超の1月、2月決算法人を除く法人の1ヶ月ごとの 中間申告(12月決算法人は2ヶ月分)[消費税・地方消費税] | 申告期限 | 5月 1日 |

| 公共法人等の道府県民税及び市町村民税均等割の申告 | 申告期限 | 5月 1日 |

固定資産課税台帳の縦覧期間 | ||

| 固定資産課税台帳への登録価格の審査の申出の期間 ※市町村が固定資産の価格を登録したことを公示した日から納税通知書の交付を 受けた日後60日までの期間等) | ||

| 軽自動車税の納付 | ||

| 固定資産税(都市計画税)の第1期分の納付 | ||

今月のトピックス

★令和4年分所得税確定申告の提出期限

令和4年分所得税確定申告の提出期限は 3月15日(水)まで!

余裕をもって提出しましょう。

★決算書作成の時期、決算書で経営状況を確認!

3月は建設業を始め、多くの企業が決算期を迎えます。

1 営業利益・経常利益の確認! 営業利益や経常利益はきちんと確保できていますか?

(1)営業外費用をもっと抑えることが出来ないか? (2)営業利益を増やすために支出を抑えられる経費はないか? (3)従業員人件費を増やすことはできないのか? (4)販管費が増えても営業利益を増やせるために売上原価率を抑えられないか? (5)根本的に資金の源泉を増やすために売上高を増やす工夫ができないか?

売上が増えて原価率が下げられ、士気があがり経費がさらに抑えられれば、

2 手元資金(現金+預金)を確認! 今期末の手元資金は期首と比較して増加しましたか?

資金繰り実績・予測表はカンタンに作成できます! (1)まず、今年1年間の現預金出納帳のエクセルシートを準備します。

3 売掛金を確認! 売掛金は仮に翌月回収するということが自社のルールであれば、

4 自社の支払能力を確認! 資金は人間の血液にたとえられますが、確かに資金は事業の生命線です。

では、返済しなくてはならないものは何でしょうか?それは「負債」です。

5 棚卸資産を確認! 棚卸資産の多寡は、実は一番「赤字経営」と関係が深いと言われています。

6 当期純利益を確認! 最後に「当期純利益」を確認しましょう。

(1)当期純利益から借入金返済が出来ていますか?

(2)次期の利益計画の考え方 一般的に売上高から売上原価、販管費、営業利益と上から下へ考え、

☛(必要利益+人件費+経費)÷目標限界利益率=来期必要売上高

売上原価は、必要売上高と固定費+必要利益の差額となります。 そうすると結果主義の利益計画ではなく、成果主義の利益計画が立てられます。

この他にも決算書からはさまざまなことを読むことが出来ます。 | ||

令和5年3月の税務 |

||

| 項目 | 期限 | |

| 2月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 3月10日 |

| 所得税確定損失申告書の提出 | 提出期限 | 3月15日 |

| 個人の青色申告の承認申請 | 申請期限 | 3月15日 |

| 前年分所得税の確定申告(期間2月16日から3月15日まで) | 申告期限 | 3月15日 |

| 前年分所得税の総収入金額報告書の提出 | 提出期限 | 3月15日 |

| 確定申告税額の延納の届出書の提出(期限:5月31日) | 提出期限 | 3月15日 |

| 前年分贈与税の申告(期間:2月1日から3月15日まで) | 申告期限 | 3月15日 |

| 個人の道府県民税・市町村民税・事業税及び事業所税の申告 | 申告期限 | 3月15日 |

| 国外財産調書の提出 | 提出期限 | 3月15日 |

| 1月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・(法人事業所税)・ 法人住民税] |

申告期限 | 3月31日 |

| 個人事業者の前年分の消費税・地方消費税の確定申告 | 申告期限 | 3月31日 |

| 1月、4月、7月、10月決算法人及び個人事業者(前年12月分)の3ヶ月ごとの期間短縮に 係る確定申告[消費税・地方消費税] |

申告期限 | 3月31日 |

| 7月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) |

申告期限 | 3月31日 |

| 法人・個人事業者(前年12月分及び当年1月分)の1ヶ月ごとの期間短縮に係る 確定申告[消費税・地方消費税] |

申告期限 | 3月31日 |

| 消費税の年税額が400万円超の4月、7月、10月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] |

申告期限 | 3月31日 |

| 消費税の年税額が4,800万円超の12月、1月決算法人を除く法人の1ヶ月ごとの 中間申告(11月決算法人は2ヶ月分)[消費税・地方消費税] |

申告期限 | 3月31日 |

|

今月のトピックス

新年あけましておめでとうございます。

本年もどうぞよろしくお願いいたします。

★「インボイス登録申請」が半年延長されました!

1月17日の報道によれば

★「年末調整」の提出期限が迫っています!

年末調整の提出期限は1月31日(火)です。

★「所得税確定申告」は余裕を持って提出を! 確定申告の受付は2月16日から開始です。 確定申告書の提出は余裕を持って行いましょう。

1 提出期間令和5年2月16日(木)~3月15日(水)

2 事業者以外で確定申告書が必要な方 1.給与所得者で必要な方

2.退職所得がある方

3.公的年金等がある方

4.上記以外で確定申告が必要な方

3 2022年(令和4年)確定申告の主な変更点1.2022年分から申告書Aは廃止、申告書Bに一本化されました ・2022年分の確定申告から申告書Aは廃止されました。

2.2022年分から修正申告用の第5表は廃止されました ・第5表が廃止されましたので、修正申告は申告書第1表と第2表を使用して申告します。

3.住所変更の異動届は不要になりました

4.確定申告書で公金受取口座の登録が可能になりました

5.確定申告書第2表の住民税に関する事項欄に

6.副業等の取扱いが明らかになりました

7.2022年の雑所得の所得計算や申告上の取扱いは2020年の収入で決定されます

4 ご参考 確定申告しないと控除を受けられないもの 1.住宅借入金等特別控除

2.ふるさと納税の控除 5 令和4年分所得税確定申告のe-Tax利用期間令和5年1月4日(水)8:30~3月15日(水)24:00まで e-TAXは「開始届出書」の提出と「ID・パスワードの受領」が不要となっています。

ご不明な場合は所轄税務署又は当事務所までお問い合わせください。

|

||

令和5年2月の税務 |

||

| 項目 | 期限 | |

| 1月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 2月10日 |

| 前年12月決算法人(決算期の定めのないもの含む)の確定申告[法人税・消費税・ 地方消費税・法人事業税・(法人事業所税)・法人住民税] |

申告期限 | 2月28日 |

| 3月、6月、9月、12月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] |

申告期限 | 2月28日 |

| 法人の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 2月28日 |

| 6月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) |

申告期限 | 2月28日 |

| 消費税の年税額が400万円超の3月、6月、9月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] |

申告期限 | 2月28日 |

| 消費税の年税額が4,800万円超の11月、12月決算法人を除く法人の1ヶ月ごとの 中間申告(10月決算法人は2ヶ月分)[消費税・地方消費税] |

申告期限 | 2月28日 |

| 前年分所得税の確定申告(2月16日~3月15日) | ||

| 前年分贈与税の申告(2月1日~3月15日) | ||

| 固定資産税(都市計画税)の第4期分の納付 | ||

|

今月のトピックス

★来年に備えて年度末をチェックしましょう!

2022年もあと10日余りを残すのみとなりました。今年度はどのような1年でありましたか。

財務チェック項目(1)キャッシュ(現金+預金)の状況はどうなのか 平均月商と比べて見ます。

(2)売上債権(受取手形+売掛金)の状況はどうなのか もし、貴社の回収期限が翌月ならば、ほぼ「前月の売上高と同等額」であるはずです。

(3)棚卸資産の状況はどうなのか ある程度、在庫状況を正確に知るためには、平均の1日当りの仕入高と比べて見ます。

(4)固定資産の状況はどうなのか 過剰設備投資をしていないかどうかを見るためには、総資産や年商(売上)などと比べて見ます。

(5)自己資本の状況はどうなのか 自己資本、つまり純資産と総資本を比べて見ます。

(6)借入金の状況はどうなのか 借入金(有利子負債)は事業を大きくするカンフル剤でもありますが、一方多すぎると経営を圧迫

(7)売上の状況はどうなのか 高騰するのは原価や光熱費など間接費だけでなく、人件費も上げて行かねばならない時代です。

(8)粗利益の状況はどうなのか 粗利益とは売上総利益と考えてもいいのですが、本質的には「売上-直接原価」です。

(9)人件費の状況はどうなのか 粗利益の源泉は商品でもありますが、一番の源泉は「人」であり、人のやる気、モラールです。

(10)最終利益の状況はどうなのか 最終利益(経常利益や当期純利益)は、将来の事業資金を確保していくためにも高めたいものです。

新しい1年の経営方針を立てましょう 「経営方針」は社内に示す羅針盤です。

2023年が良い1年でありますように!

■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■□■

|

||

令和5年1月の税務 |

||

| 項目 | 期限 | |

| 前年12月分源泉所得税・住民税の特別徴収税額の納付 | 納付期限 | 1月10日 |

| 前年11月決算法人の確定申告[法人税・消費税・地方消費税・法人事業税・ (法人事業所税)・法人住民税] |

申告期限 | 1月31日 |

| 源泉徴収票の交付 | 交付期限 | 1月31日 |

| 支払調書の提出 | 提出期限 | 1月31日 |

| 固定資産税の償却資産に関する申告 | 申告期限 | 1月31日 |

| 2月、5月、8月、11月決算法人の3ヶ月ごとの期間短縮に係る確定申告 [消費税・地方消費税] |

申告期限 | 1月31日 |

| 法人・個人事業者の1ヶ月ごとの期間短縮に係る確定申告[消費税・地方消費税] | 申告期限 | 1月31日 |

| 5月決算法人の中間申告[法人税・消費税・地方消費税・法人事業税・法人住民税] (半期分) |

申告期限 | 1月31日 |

| 消費税の年税額が400万円超の2月、5月、8月決算法人の3ヶ月ごとの中間申告 [消費税・地方消費税] |

申告期限 | 1月31日 |

| 消費税の年税額が4,800万円超の10月、11月決算法人を除く法人・個人事業者の 1ヶ月ごとの中間申告(9月決算法人は2ヶ月分)[消費税・地方消費税] |

申告期限 | 1月31日 |

| 給与支払報告書の提出 | 提出期限 | 1月31日 |

| 個人の道府県民税及び市町村民税の納付(第4期分) | ||

| 給与所得者の扶養控除等申告書の提出 | ||

|

今月のトピックス

★令和4年(2022年)の『年末調整』変更事項

毎年大きな変更点があることも多い『年末調整』ですが、今年も昨年同様、大きな変更はありません。

1 控除証明書における電子データでの提出対象が拡大される 2022年より社会保険料控除や小規模企業共済等掛金控除も電子データでの提出が可能となりました。

2 住宅ローン控除の要件が変更されました 住宅ローン控除の適用期限はこれまで2021年12月31日でしたが、「2025年12月31日」までに4年間

【住宅ローン控除適用要件の変更点】 ① 適用期限の延長に伴い減税措置が変更される。 ② 省エネ住宅の借入上限額が上乗せされる。 ③ 所得要件が引き下げされる。 適用対象者の所得要件が3,000万円以下から、「2,000万円以下」へ引き下げられました。 ④ 築年数要件が廃止される。 既存住宅の要件について、「築年数要件」が廃止されました。 ⑤ 新築住宅の適用床面積要件が緩和される。 床面積要件が、50㎡から「40㎡」に緩和されました。(合計所得金額が1,000万円以下の場合) ⑥ 中古住宅は現行の10年で据え置きとなる。

控除率引き下げの影響は実務的には小さいものと思われますが、2023年以降の年末調整で発生する

3 非居住者である扶養親族の扶養控除適用要件が変更されました 所得税法の被保険者対象となる「親族の要件」が変更されました。

【30歳以上70歳未満の非居住者でも現行のとおり扶養控除の対象となる方】 ① 留学生 ② 障がい者 ③ 扶養控除の適用を受けようとする居住者から生活費や教育費等で「38万円以上」の送金を

但し、①に該当する場合は扶養控除等申告書を受け取るときに留学ビザなどの相当書類が必要です。

2022年の年末調整では特に問題ありませんが、

詳しくは、税理士あるいは社会保険労務士または税務署に確認しましょう。

★【再掲載】『年末調整』資料収集はお早めに!

年末調整まであと1ヵ月、従業員の皆さんに提出書類の提出を急ぎましょう。

《従業員の皆さんに提出していただく書類》 1.給与所得者の扶養控除等(異動)申告書 2.保険料控除申告書兼配偶者特別控除申告書 3.住宅借入金等特別控除申告書 4.生命保険料控除証明書 ※各保険会社から10月中頃から郵送されて来ています。 5.地震保険料控除証明書 ※各保険会社から10月中頃から郵送されて来ています。 6.ご自分で納付された国民年金保険料、国民年金基金の掛金控除証明書や領収証 7.小規模企業共済等掛金払込証明書 8.住宅借入金等特別控除証明書 9.償還金額の証明書または借入金額の年末残高証明書 10.本年中途採用の人は前職分の源泉徴収票

★いよいよ迫って来た! インボイス制度 これまでも何度かお伝えしている「インボイス制度」、いよいよ開始が迫ってきました。

適格請求書を発行される事業者の方は早めに申請登録しましょう!